سرمایه گذاری و دریافت بیشترین سود از سرمایه ، پس انداز و سرمایه گذاری مجدد برای دریافت سود بیشتر خواسته هر شخص یا بنگاه اقتصادی میباشد. حال برای پیش بینی بهترین جا برای سرمایه گذاری باید مسائل کلی و کلان اقتصادی را مطلع بود ، با تجربه از اتفاقات قبلی ، رویدادهای جدید را کنار هم قرار میدهیم در مورد آینده تصمیم میگیریم.

همواره پیش بینی بهترین سرمایه گذاری در بازار فعلی و یا انتخاب بهترین بازار برای سرمایه گذاری در سال های آینده مشکل می باشد زیرا این موضوع به عوامل بسیاری بستگی دارد. گاهی مسائل داخلی و خارجی موجب اوج گیری و سوددهی یک بازار می شود و برخی اوقات زمینه ساز زیان ده شدن برخی بازارهای دیگر میشوند.

profitable-investment-بهترین-سرمایه-گذاری-بیشترین-سودده

بعنوان مثال در سال های گذشته با نوسانات دلار بازار سکه و طلا در ایران از سوددهی بسیار بالایی داشت و یا با ورود نقدینگی بسیار بزرگ بازار مسکن ایران با تقاضای چشمگیر روبرو شد و افزایش شدید قیمت ها شکل گرفت. رفع تحریم ها بازار بورس ایران را سودده کرد و بروز تحریم ها قیمت خودرو را به شدت افزایش داد.

در ادامه آخرین اخبار و پیش بینی های متخصصین اقتصادی ، مسئولین سیاستگذار ، مشاورین اقتصادی ، اشخاص و بنگاه های اقتصادی را مطالعه میکنید. برای شناختن بهترین بازار برای سرمایه گذاری قسمت نظرات را مطالعه کنید شما نیز با اشتراک دانسته های خود در بخش نظرات و رأی دادن به نظرات دیگران در داشتن بهترین تصمیم و انتخاب بهترین بازار برای سرمایه گذاری سهیم باشید.

بروز رسانی 27 بهمن 96 ( سود بانکی افزایش یافت ، قیمت دلار و سکه طلا کاهشی شد)

کدام بازار در یکسال آینده بیشترین سوددهی را دارد؟

نگرانی ها از خروج آمریکا از برجام بازارهای مالی ایران را بهم ریخت بطوری که جهش های باور نکردنی در بازار ارز و سکه حتی دولت و بانک مرکزی با غافلگیر کرد

افزایش نرخ سود بانکی برای کنترل بازار سکه ، طلا و ارز

? روز گذشته بسته سهگانه بانک مرکزی برای مدیریت نوسان و مهار سفتهبازی ارزی رونمایی شد. براین اساس، به شبکه بانکی اجازه داده شده برای دو هفته اقدام به انتشار گواهی سپرده با نرخ سود ۲۰ درصد کنند.

? نرخ بازخرید قبل از موعد نیز ۱۴ درصد تعیین شده است. این محور عامل بازدارنده مهمی در برابر جذابیتهای ارزی ناشی از نوسانات اخیر است. محور دوم بسته ضدالتهاب بانک مرکزی بر انتشار گواهی سپرده ریالی با پایه ارزی استوار است.

? بر مبنای این ابزار خریدارانی که تمایل به سرمایهگذاری با پایه ارزی دارند، میتوانند گواهی سپرده ریالی بر مبنای قیمت یورو و دلار از شبکه بانکی خریداری کنند.

? متوسط قیمت یورو و دلار در یک ماه گذشته سامانه «سنا» مبنای نرخگذاری زمان خرید است. در زمان سررسید نیز متوسط قیمت بهصورت هفتگی محاسبه میشود. نرخ سود برای سررسید یکساله ۴ درصد و برای سررسید دو ساله ۴.۵ درصد تعیین شده است.

? قرار است پیشفروش سکه نیز برای سررسید ششماهه با نرخ یک میلیون و ۴۰۰ هزار تومان انجام شود و برای سررسید یکساله نیز قیمت پیشفروش یکمیلیون و ۳۰۰ هزار تومان تعیین شده است. «دنیای اقتصاد» در گزارشی علاوه بر معرفی ابزارهای طراحیشده، میزان بازدهی و آثار آنها را تحلیل کرده است.

پیش بینی نرخ دلار و سکه طلا در شش ماه و یکسال آینده/ عالم اقتصاد

بانک مرکزی قیمت قطعی سکه را برای تحویل 6 ماهه 1.4 میلیون و یکساله 1.3 میلیون اعلام کرده است

بدین طریق میتوان هدفگذاری بانک مرکزی برای ارزهای مختلف را پیدا کنیم

گفته های بانک مرکزی خیلی قابل توجه نیست بلکه عمل مهم است

?بدلیل طولانی بودن محاسبات ابتدا نتیجه گیری و پیش بینی

1-سود بانکی مد نظر برای بانک مرکزی برای سال آینده سود 15 درصد در نظر گرفته شده است و دریافت سود بالاتر از 15 درصد به معنی منتفع شدن است

2- بر اساس پیش بینی نگارنده با چشم پوشی از وجود هرگونه حباب منفی یا مثبت قیمت دلار و موارد تأثیر گذاری همچون برجام

قیمت منطقی برای دلار در حال حاضر در بازه 4000 تا 4250 تومان، شش ماه آینده حدود 4500 تومان تا 5000 و اواخر سال آینده بین 5000 تا 5400 تومان خواهد بود که این به معنی کاهش یا افزایش قیمت در بازار به میزان اعلام شده نخواهد بود بلکه میانگین 360 روز سال آینده حدود 4700 تومان خواهد بود

3- بنظر نگارنده (درصورت نادیده گرفتن تأثیر برخی عوامل ازجمله برجام) هیچ یک از بازارهای ارز ، طلا ، سکه ، مسکن و خودرو به اندازه سپرده های بیست درصد اعلامی از طرف بانک مرکزی سود نخواهد داشت و این امر موجب کشش سرمایه ها به سمت بانک ها و آرام گرفتن بازار ارز و طلا و رکورد در بازارهای خودرو ، مسکن و بورس خواهد شد

بروز رسانی 17 دی 96 ( پس از تأیید نشدن برجام پول هایمان را کجا سرمایه گذاری کنیم؟ )

♦️سپرده گذاری در بانك سودآورتر است يا سرمايه گذاري در مسكن يا خريد ارز؟ (پيشنهاد سبد جديد براي ثروت شما)

?در دهه هشتاد سرمايه گذاري در مسكن ، سودآورترين سرمايه گذاري تلقي مَي شد و دو بخش ارز و سپرده گذاري در بانك قادر به رقابت با آن نبود ، از ابتداي سال ٩٢ تا پايان ٩٦ سپرده گذاري در بانك بسيار سودآور تر از ورود به بخش مسكن و خريد ارز است (تا پايان امسال )، از ابتداي سال ١٣٩٧ به مدت ده سال خريد ارز، سودآور تر از ورود به بخش مسكن و سپرده گذاري در بانك است.

? دلار ظرفيت دارد كه پانزده درصد ديگر در مقابل شش ارز يورو ، پاوند، فرانك سوئيس ، ين ، دلار كانادا و دلار استراليا كاهش يابد ، لذا اين شش ارز تا دو سال ديگر بهتر از دلار است ، معدل اين شش ارز بيشتر از دلار گران ميشود.

?مسكن گران قيمت و ميان قيمت ، استعداد دارد كه تا دو سال آينده سي درصد كاهش يابد ، ٢٥ درصد هم ارز در ايران تا دو سال آينده گران ميشود ، ١٥ درصد هم شش ارز رقيب دلار ، ظرفيت گران شدن دارد لذا بهترين پرتفوي سرمايه گذاري تا پايان سال ٩٨ سبدي از شش ارز رقيب دلار است ،اين سبد ٤٠ درصد رشد مَي كند و مسكن هم ٣٠ درصد مَي ريزد ، هيچ سرمايه گذاري به اندازه سبد شش ارز رقيب دلار ، گران نميشود

بروز رسانی 9 دی 96 ( پس از تأیید نشدن برجام پول هایمان را کجا سرمایه گذاری کنیم؟ )

یکی از مهمترین نکات در اقتصاد ایران هم اکنون موضوع برجام و تأثیر آن بر آینده اقتصادی ایران است. آمریکا به هر بهانه ای که شده برجام را زیر پا خواهد گذاشت. بنابراین باید منتظر از بین رفتن برجام باشم

خب اگر برجام را از دست رفته بدانیم شرایط با توجه به اینکه تبادلات بانکی ایران با دنیا با مشکلات بیشتری روبرو خواهد بود و این موضوع به رقم تلاش های جدید از جمله ایجاد روابط برای پشتیبانی بانک های روسیه از بانک های ایران رخ خواهد داد.

تضعیف مجدد پول ملی خیلی دور از ذهن نیست اما این تضعیف تا حدودی در آذرماه سال 96 تعدیل شد طوری که شوک قیمتی مانند گذشته بسیار دور از ذهن خواهد بود

بنابراین در بازار دلار ، سکه و طلا افزایش مقطعی قیمت دلار ، سکه و طلا تا اواخر سال امکان پذیر است

بازار مسکن پس از افزایش قیمت هایی که به خود دید تب و تاب گذشته را ندارد و موضوع مهمتر اینکه پس از افزایش قیمت ها مشتری برایواحد مسکونی پیدا نمیشود

بازار خودرو همچنان در کما به سر میبرد، ضمناً دور خیز برای افزایش قیمت ها تکذیب شد اما ظاهرا افزایش قیمت خواهیم داشت

بازار بورس سود دهی مناسبی دارد که همچنان برای افراد مطلع یکی از بهترین بازارهاست، سایرین هم میتوانند از صندوق های سرمایه گذاری استفاده کنند البته با بررسی دقیق سوابق صندوق ها تا با مشکل روبرو نشوند

بروز رسانی 30 آبان 96 ( نوسان های اخیر نرخ ارز، بالا رفتن قیمت طلا و نفت در بازارهای جهانی و تاثیرات آن بر اقتصاد ایران)

این روزها دلار روز به روز گرانتر میشود و در پی آن سکه و طلا نیز افزایش قیمت باور نکردنی را تجربه کرده اند بطوری که تحلیل میشود قیمت سکه طلا در حال حاضر بیش از 200 هزار تومان حباب دارد، در همین حال بورس بیشترین افزایش های ممکن را تجربه کرد و شاخص کل قله ها را یکی پس از دیگری پشت سر میگذارد. بازار مسکن هم که در شهریور گفته میشد به رونق رسیده کم کم محو رشد بازارهای رقیب شد، حال سوال اینجاست که در کدام بازار سرمایه گذاری کنیم و کدام بازار بهترین جا برای سرمایه گذاری است و پرسود تر و کم ریسک تر از سایر بازارهاست.

دکتر مرتضی ایمانی راد رییس موسسه مطالعات اقتصادی بامداد به سئوالات خبرآنلاین درباره موارد زیر پاسخ گفت.

تحولات اقتصاد جهانی، نوسان های اخیر نرخ ارز،بالا رفتن قیمت طلا و نفت در بازارهای جهانی و تاثیرات آن بر اقتصاد ایران

?چرا طلا و نفت گران شد؟

✔️به دلیل افزایش سه بار نرخ بهره بانکی دلار آمریکا نسبت به سایر ارزهای بین المللی در چند ماه گذشته افزایش داشته است؛ هرچند که دلار آمریکا نسبت به دوران قبل از انتخاب ترامپ به عنوان رئیس جمهوری آمریکا پایین تر است، ولی در هر حال باز یکی از ارزهای قدرتمند در سطح جهان به شمار می رود

✔️بر اساس تجربه ای که از اقتصاد جهانی داریم وقتی دلار آمریکا افزایش پیدا می کند، انتظار داریم که قیمت طلا کاهش یابد و قیمت نفت هم کاهش پیدا کند؛ البته نمی توان کتمان کرد که این رابطه در همه زمان ها معنادار است.

✔️هر تحرکی که در قیمت شاخص دلار آمریکا داده شود، این مقدار تغییر به همان نسبت خودش را در طلا و نفت نشان نمی دهد. چون این دو کالا خودشان تحت تاثیر عوامل دیگری به جز شاخص دلار آمریکا هستند

?پیش بینی قیمت طلا در ماههای آینده

✔️انتظار داریم نرخ دلار و نرخ طلا مجددا در بازارهای جهانی افزایش پیدا کنند و به دنبال آن نرخ طلا در بازار آتی و در بازار نقدی ایران هم افزایش پیدا خواهد کرد.از سویی احتمال اینکه این تنشهای سیاسی نسبت به این مسائل کاهش پیدا کنند، بسیار بسیار کم است و به طور معمول هر گونه تنش و هرگونه تضاد در سطح بین المللی چه سیاسی و اقتصادی سریع خودش را در تقاضا برای طلا نشان می دهد.

✔️این مسئله در مورد نفت هم صادق است تنشهای سیاسی بین ایران و عربستان سعودی و ایجاد سردی روابط سیاسی بین ایران و کشورهای منطقه و دامن زدن این اختلافات توسط آمریکا ، منطقه خاورمیانه را به منطقه ای پر تنش تبدیل کرده است. همانطور که در شش ماه گذشته دیدیم این تنش ها در حال افزایش بوده است و در شش ماه دوم سال ۹۶ پیشبینی میشود، سطح این تنشها نه تنها کاهش نیابد، بلکه به سرعت افزایش آن افزوده شود.

?پیشنهادی که می توان به بنگاههای کوچک داد این است که فعالیتهای تولیدی خود را بر مبنای نرخ ارز فعلی نگذارند و اگر قرار داد بلند مدتی تنظیم می کنند، با نرخی تنظیم شود که احتمال افزایش قیمت دلار را در خود دیده باشد.

?اوضاع اقتصادی اروپا و آمریکا خوب می شود

✔️در ابتدای سال ۲۰۱۷ پیش بینی می شد که اقتصاد جهانی دارای نرخ رشد بالاتری نسبت به سال ۲۰۱۶ باشد؛ اطلاعاتی که تاکنون منتشر شده است، نشان میدهد که این پیش بینی درست بوده و نرخ رشد اقتصاد جهانی تا حد بسیار کمی در حال افزایش بوده است. نرخ رشد اقتصادی در آمریکا بیشتر شده، در هندوستان رو به افزایش است و در اتحادیه اروپا نرخ رشد به سطح قابل قبولی رسیده است.

✔️نرخ رشد اقتصادی کماکان در بسیاری از مناطق جهان در حالت ایستایی و رکود است؛ ولی در مجموع میتوان دید که بهبود بسیار محدودی در نرخ رشد اقتصاد جهانی ملاحظه می شود. هرچند که این بهبود به طور نابرابری بین کشورهای جهان تقسیم شده است؛اما اینکه نرخ رشد اقتصاد جهانی در سال ۲۰۱۸ در چه وضعیتی قرار خواهد گرفت، به دو عامل بسیار مهم بستگی دارد: یکی از این دو عامل اقتصادی است. تقاضا در بخش هایی از کشورهای جهان در حال افزایش است، هرچند که رکود در بسیاری از کشورهای پیشرفته و نوظهور برای اقتصادشان سایه انداخته است.

✔️با توجه به اینکه بانک مرکزی با تلاش و برنامه ریزی دقیقی نرخ ارز را در بازار مدیریت می کند، ولی همانطور که پیش بینی می شد،مجددا در هفته های اخیر این نرخ به بالای ۴۰۰۰ تومان افزایش پیدا کرد و به نظر می رسد که بانک مرکزی هم این افزایش را به حساب افزایش قیمت دلار در بازارهای جهانی و افزایش نرخ تورم در داخل کشور گذاشته است. البته با توجه به افزایش درآمدهای ارزی حاصل از صادرات نفت طبیعی است که بانکمرکزی بتوانند بازار را تنظیم کنند، ولی مشکلی که وجود دارد این است که بخش مهمی از درآمدهای ارزی کشور را نباید جزء عرضه ارز در کشور قلمداد کرد.

?روند تغييرات قيمت مسكن چگونه خواهد بود؟

بهروز ملكي، مدیرکل تجهیز منابع وزارت راه و شهرسازی:

?محتملترین سناریو درباره رشد قیمت مسکن در هر فصل افزایش قیمت بهاندازه تورم در همان فصل خواهد بود.

?در بازار اجاره مسکن تا پایان سال هم افزایشی نخواهیم داشت حتی ممکن است شاهد کاهش اجارهبها هم باشیم.

?در سال جاري نسبت به سال گذشته صدور پروانه ساختمان 10 درصد و ارزش افزوده بخش مسکن 7 درصد امسال افزایش یافته است.

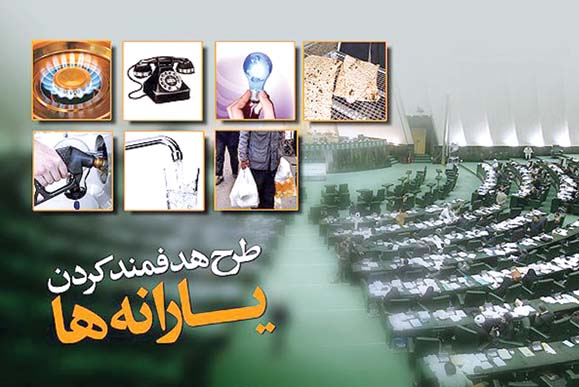

?با ساخت مسکن مهر و تزریق منابع نفتی به بخش مسکن در برخی سالها تولید بهشدت افزایش یافت بهطوری که از سال 89 تا 92 برای ساخت 750 هزار واحد مسکونی پروانه ساختمان صادر شد.

?شمار ثبتنامکنندگان در صندوق پسانداز مسکناولی بهزودی به 300 هزار نفر میرسد.

?ورود تقاضای عمده به بازار سکه/ حباب قیمتی در تاریخ معاملات بیسابقه است

محمد کشتی آرای، رئیس اتحادیه کشوری طلا و جواهر:

?رشد قیمت سکه در هفتههای اخیر منطق اقتصادی ندارد.

?با توجه به رشد قیمت امروز، حباب سکه به 210هزار تومان رسیده و به نظر میرسد باید بررسی جامعی در این باره توسط نهادهای نظارتی انجام شود.

?حباب 210هزار تومانی سکه، در تاریخ معاملات سکه بیسابقهاست زیرا حداکثر حباب سکه در سالهای گذشته 80هزار تومان بود، بنابراین حباب 200هزار تومانی یک حباب معنیدار است.

?تا هفتههای پیش رشد تقاضا ناشی از ورود تقاضای خرد به بازار سکه بود اما در هفتههای اخیر تقاضایهای عمده به بازار وارد شده است و حجم سکه موجود در بازار جوابگوی تقاضا نیست.

? به نظر میرسد این رشد تقاضا موقتی باشد و به زودی التهاب ایجاد شده فروکش کند./ فارس

ارتعاش نرخ سود در سپردههای بانکی

?آمارهای بانک مرکزی نشان میدهد که رشد ماهانه مانده سپردهها پس از ابلاغ دستورالعمل کمی کاهش یافته است، بر این اساس رشد ماهانه مانده سپردهها در شهریورماه معادل 1.9 درصد بوده که نسبت به ماه قبل 0.3 واحد درصد کاهش یافته است. همچنین نرخ رشد نقطهبهنقطه سپردهها نیز به 21.9 درصد رسیده است.

?براساس این آمارها میتوان عنوان کرد پس از ابلاغ دستورالعمل درخصوص رعایت نرخ سود تعیین شده، قدری از ورودی رشد سپردههای بانکی کاسته شده است. البته فرصت یک هفتهای بانک مرکزی، در اجرای این بخشنامه باعث شده که نقدینگی سرگردان نیز تبدیل به سپردههای بانکی شود و رشد مانده سپردهها تغییر قابلتوجهی نسبت به ماههای قبل نداشته باشد.

بروز رسانی 30 آبان 96 ( بهترین سرمایه گذاری با داشتن بیشترین سود از سرمایه )

? بهترین سرمایه گذاری با بیشترین سود

پس از اینکه در اواخر مرداد بازار مسکن با تحرکاتی روبرو شد، در شهریور ماه افزایش معاملات مسکن شکل گرفت و در نهایت در انتهای شهریور و اوایل مهر این افزایش معاملات و نیر افزایش تقاضای موثر موجب افزایش قیمت در بازه 5 تا 15 درصدی قیمت در نقاط مختلف تهران شد. اما پس از ازفزایش قیمت بازار مسکن کم کم از آب و تاب افتاد و متقاضیان فقط از دور نظاره گر بازار هستند و معاملات در بازار مسکن مجدداً رو به کاهش گذاشت.

?ورود تقاضای عمده به بازار سکه/ حباب قیمتی در تاریخ معاملات بیسابقه است

محمد کشتی آرای، رئیس اتحادیه کشوری طلا و جواهر:

?رشد قیمت سکه در هفتههای اخیر منطق اقتصادی ندارد.

?با توجه به رشد قیمت امروز، حباب سکه به 210هزار تومان رسیده و به نظر میرسد باید بررسی جامعی در این باره توسط نهادهای نظارتی انجام شود.

?حباب 210هزار تومانی سکه، در تاریخ معاملات سکه بیسابقهاست زیرا حداکثر حباب سکه در سالهای گذشته 80هزار تومان بود، بنابراین حباب 200هزار تومانی یک حباب معنیدار است.

?تا هفتههای پیش رشد تقاضا ناشی از ورود تقاضای خرد به بازار سکه بود اما در هفتههای اخیر تقاضایهای عمده به بازار وارد شده است و حجم سکه موجود در بازار جوابگوی تقاضا نیست.

? به نظر میرسد این رشد تقاضا موقتی باشد و به زودی التهاب ایجاد شده فروکش کند./ فارس

میزان افزایش قیمت سکه در ایران طی یکسال گذشته

میزان افزایش قیمت سکه در ایران طی یکسال گذشته ۹.۶ %

دلار 7.7 %

و یورو 15.1%

بوده است

بروز رسانی 26 شهریور 96 ( پول های داخل بانک به بازار مسکن می رود؟ در بازار مسکن سرماهی گذاری کنیم یا دلار ؟ )

?دلار تا کجا پیش خواهد رفت؟

?در حالی که افزایش قیمت طلا و سکه در روزهای اخیر، نظر بازیگردانان این نوع بازارها را به خود معطوف کرده است، دلار مسیر صعود بی سر و صدایی را در بازار در پیش گرفته است.مسیری که ادامهدار بودن آن تا واپسین روزهای دسامبر و شروع سال نو میلادی دور از ذهن نخواهد بود.

پول های داخل بانک به بازار مسکن می رود؟

نشانههای جدید دریافتشده بعد از نیمه اول شهریور از افزایش جذابیت نسبی بازار سرمایه در مقایسه با بازارهای رقیب حکایت دارد. در حالی که طی سالهای اخیر نرخ بالای سود بانکی مجال رقابت را از سایر مقاصد سرمایهگذاری گرفته بود، کاهش نرخ سود بانکی میتواند اقدامی برای حرکت نقدینگی تازه به سمت سایر بازارها باشد.

در بازار مسکن سرماهی گذاری کنیم یا دلار ؟ شاید هم هیچکدام! سود بانکی بیشترین بازده را دارد؟

در این میان، یکی از موارد مهمی که باید به آن توجه کرد سیاستهای کلان حاکم بر بازارهایی مثل ارز و مسکن است. سیاستگذار در این خصوص، به شدت بهدنبال حذف نگاه سفتهبازی و سوق به سمت تقاضای واقعی است. بنابراین بورس تهران میتواند مقصد بعدی پولها در نیمه دوم سال برای سرمایهگذاران با سلایق مختلف شناسایی شود./روزنامه دنیای اقتصاد

پیام سیف به بازار ارز، دلار کمتر از تورم گران می شود؟

رئیسکل بانک مرکزی در یک پیام مهم، به سرمایهگذاران توصیه کرد از ورود به بازار ارز برای کسب سود پرهیز کنند. به گفته سیف، سرمایهگذاری روی دلار به هیچوجه اقتصادی نیست و سپردههای بانکی به مراتب بازدهی بهتری دارد. دلیل این توصیه، تاکید سیاستگذار بود مبنیبر اینکه تغییرات سالانه نرخ ارز در نهایت با فاصله زیادی کمتر از نرخ کنونی سود سپرده ثبت خواهد شد.

دلار چند درصد گران خواهد شد؟

با توجه به این اظهارنظر، ?انتظار میرود تغییرات سالانه نرخ ارز بسیار کمتر از نرخ سود بانکی مصوب یعنی 15 درصد باشد?. سود بیشتر سرمایهگذاری روی سپرده بانکی نسبت به بازار ارز در 6 ماه ابتدای سال نیز بسیار مشهود بود؛ چراکه در این بازه زمانی، دلار نوسان ماهانه کمتر از نیم درصدی داشت./ روزنامه دنیای اقتصاد

برخی مشکلات واقعی کردن نرخ ارز

اصلاح سیاست ارزی علاوهبر تعللها و ملاحظات در ساختار بوروکراتیک، از طرف برخی جریانهای فکری و اقتصادی، تحت فشار قرار گرفته است. درنتیجه این فشارها در دهههای گذشته، سیاستگذار نتوانسته از یک پارادایم مشخص در حوزه سیاستگذاری ارزی بهره ببرد.

برآیند ادعاها و سخنان این جریان فشار در چهار محور قابل بیان و بررسی است. «تضعیف پول ملی با افزایش نرخ ارز»، «افزایش سطح عمومی قیمتها»، «اثرگذاری در رشد صادرات خام فروشی» و «رشد قیمت مواد واسطهای و افزایش هزینههای تولید» مهمترین موارد مطرحشده از سوی گروه مذکور برای جلوگیری از واقعی کردن نرخ ارز است.

بروز رسانی 14 فروردین 96

بهترین سرمایه گذاری با بیشترین سوددهی در کدام بازار است؟ پیش بینی آینده اقتصاد ایران

? پيش بينى سه شاخص سال ٩٦

نظرخواهى از اقتصاددانها

رشد اقتصادی، نرخ تورم و قیمت ارز در انتهای سال 96 و همچنین ارزیابی عملکرد اقتصادی دولت در سال گذشته، چهار سوال مطرح شده از اقتصاددانان در این نظرسنجی هستند.

?اولین سوال رشد اقتصادی در سال 96

بیش از نیمی از استادان و کارشناسان، رشد اقتصادی سال 96 را در بازه 3 تا 5 درصد تخمین زدهاند

30 درصد از اقتصاددانان نیز رشد 96 را بین یک تا 3 درصد برآورد کرده

12 درصد معتقدند رشد ایران در سال 96 بالای 5 درصد است

?سوال دوم درباره نرخ تورم در سال 96

بیش از نیمی از اقتصاددانان نرخ تورم را در کانال 10 تا 12 درصد پیشبینی کردند

33 درصد از اقتصاددانان نیز تورم بیش از 12 درصد را تخمین زدهاند

?سوال سوم حدود قیمت دلار را در انتهای سال 96

حدود سهچهارم اقتصاددانان قیمت دلار را در بازه 3900 تا 4500 تومان

حدود 20 درصد نیز قیمت دلار را در فاصله 4500 تا 5000 تومان ارزیابی کردند

?در انتها عملکرد اقتصادی دولت یازدهم از آغاز تاکنون، نمرهای بین صفر تا 10

57 درصد از کارشناسان عملکرد دولت را قابل قبول و نمرهای بالاتر از 6 از 10 را به دولت روحانی دادهاند.

(با تشکر از روزنامه دنیای اقتصاد)

بروز رسانی 24 اسفند 95

بهترین سرمایه گذاری با بیشترین سوددهی در کدام بازار است؟ پیش بینی آینده اقتصاد ایران

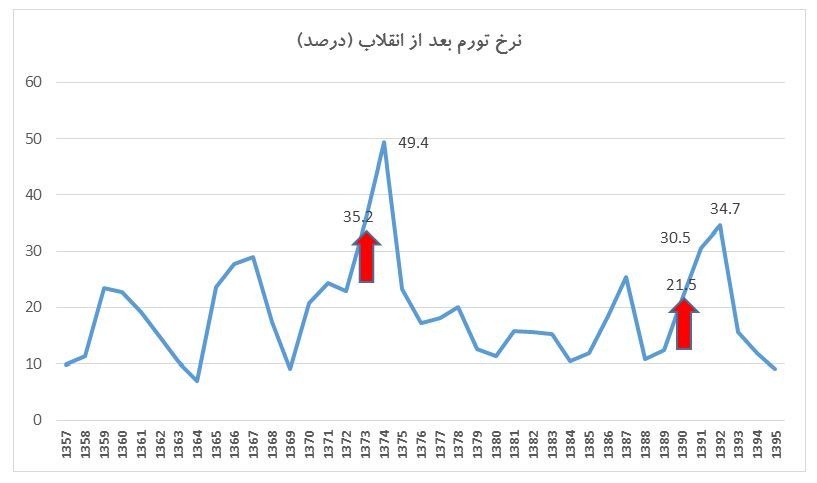

? اقتصاد ایران در سال 96

اگر مفروضات فعلی را قادر به تسری در سال آینده بدانیم، نمیتوان رشد چندان بالایی را برای سال آینده پیشبینی کرد. ضمن آنکه رشد نقدینگی 30 درصدی، غول خفتهای است که در صورت افزایش قیمت ارز یا تشدید سیاستهای سرکوب مالی، میتواند زنگ هشدار را برای افزایش نرخ تورم به صدا درآورد.

دو رقمی شدن نرخ تورم نقطه به نقطه در پایان ماه بهمن، علامتی از آغاز یک دوره جدید افزایش تورم است که میتواند بزرگترین دستاورد دولت روحانی را تهدید کند./ روزنامه دنیای اقتصاد

? سال آینده نرخ تورم دو رقمی و نرخ بیکاری کماکان بالا خواهد ماند

پیش بینی و توصیه های صندوق بین المللی پول برای اقتصاد ایران درسال ۹۶

?نرخ تورم نقطهبهنقطه تا پایان سال ۱۳۹۶ به سطح ۱۱.۹ درصد می رسد

? نرخ بیکاری در سال ۹۶ کماکان بالا می ماند.

?رشد اقتصادی به ۳.۳ درصد کاهش می یابد.

♦️توصیه ها :

تشدید نظارت بربانک های مشکل دار

تهدید و توقف تسهیلات تکلیفی

نوسازی سیاستگذاری پولی بانک مرکزی

تقویت سیاست های محتاطانه بودجه ای

تزریق منابع درآمد نفت به بانک ها

تقویت مقررات مبازاره با پولشویی و تامین مالی تروریسم

اجرای کامل برنامه FATF

کاهش نقش دولت در اقتصاد

یکسان سازی نرخ ارز

?نگاهی به اقتصاد ایران در سال 1396

بهترین سرمایه گذاری با بیشترین سوددهی، پیش بینی اقتصاد ایران

پیشبینی و تحلیل های مسعود نیلی از اقتصاد 96

⬅️در سال ٩۵، برجام، ثبات اقتصاد کلان، ظرفیت های خالی تولید و فعال شدن آنها و در نهایت تحولات اقتصاد جهانی ۴عاملی بودند که باعث شد افزایش قابل قبولی در رشد ناخالص داخلی داشته باشیم.

⬅️در سال آینده هم رشد بخش نفت می تواند ادامه داشته باشد اما نه با شدت سال ٩۵، احتمالا سهم نفت در رشد اقتصادی سال ٩۶ حدود ۴ تا ۵ درصد خواهد بود.

⬅️ظرفیت های خالی در اقتصاد در بخش تولید در سال آتی نیز همچنان وجود دارد، تداوم آثار برجام نیز همچنان وجود خواهد داشت

⬅️رشد سال ٩۵ ناشی از سیاستگذاری در سیاست خارجی بوده اما رشد سال ٩۶ باید تحت تاثیر سیاستگذاری در سیاست اقتصادی باشد و می توان گفت عملکرد سال آینده ما تابع کیفیت سیاستگذاری است.

⬅️اگر بتوانیم ثبات سال جاری را حفظ کنیم، با کمک سایر موارد در سال آتی می توانیم شاهد رشد اقتصادی باشیم که البته با دو عدم قطعیت خارجی و داخلی در سال آتی روبه رو هستیم

⬅️از نظر داخلی با اتمام کار دولت یازدهم و شروع کار دولت دوازدهم مواجه هستیم،در بعد بین الملی نیز دنیا همچنان بهت زده است و نمی داند قرار است چه اتفاقاتی رخ دهد و به نظر اغلب تحلیل گران ابعاد زیادی از تحولات بزرگ بین المللی هنوز آشکار نشده است.

⬅️اقتصاد ایران ظرفیتی برای مزایده های انتخاباتی و امتیاز دادن ندارد و باید همه در کنار هم به دنبال حل مشکلات و ارائه راهکارهای منطقی بدون توجه به مسائل سیاسی باشیم

⬅️بودجه دولت، نظام بانکی، بیکاری، بازنشستگی، منابع آبی و مسائل زیست محیطی ۶ اَبَر چالش در اقتصاد کشور هستند.

? ورود میلیونی افراد جویای کار به بازار کشور

profitable investment

تحلیل دکتر نیلی از گذشته و آینده اقتصاد ایران

?اتفاقی بزرگ در زمینه بازار کار کشور در حال رخ دادن است و طبق آمار فصلی منتشر شده از مرکز آمار، در پاییز ۱۳۹۳ رقم ورودی به بازار کار کشور حدود ۶۶۳ هزار نفر و این رقم در ۱۰ سال گذشته حدود ۶۰ هزار نفر بود. این نشان میدهد که ورودی به بازار کار در پاییز ۱۳۹۳ بیش از ۱۰ برابر شد

?در هشت فصل گذشته، هر فصل نسبت به فصل مشابه سال قبل خود بطور متوسط بیش از یک میلیون نفر وارد بازار کار شد،در حالی که این عدد در ۱۰ سال گذشته زیر ۶۰ هزار نفر بود.

?اگر دو اقتصاد بزرگ چین و هند را کنار بگذاریم، وارد شدن حدود یک میلیون نفر به بازار کار کشور ما، رقم عجیبی است

?آمارهای گذشته نشان میدهد که در سالهای ۱۳۹۰ تا ۱۳۹۲ بدترین سالهای عملکرد اقتصادی کشور بدلیل مجموعه عوامل ایجادکننده شرایط و تحریم بوده

?سال ۱۳۹۵ از نظر سه شاخص رشد اقتصادی، تورم و اشتغال، شاهد رشد بالای ۷ درصد و تورم زیر ۱۰ درصد و میزان اشتغال بالای ۶۰۰ هزار نفر خواهد بود.

?گفتمان حاکم بر کشور باید به سمت سرمایهگذاری تغییر کند. سرمایهگذاری باید از پسانداز و پسانداز باید از درآمد خانوار ناشی شود. از سال ۱۳۸۶ درآمد خانوارها با شدت زیادی کاهش پیدا کرد و در سال ۹۳ و ۹۴ رو به افزایش بود که بعد از این دو سال، سطح درآمد خانوارها تقریبا معادل سال ۱۳۸۰ است

?در سال های گذشته بدلیل افزایش قیمت نفت و رسیدن به سطوح بالاتر از یکصد دلار برای هر بشکه، بودجه دولت در حدی افزایش پیدا کرد که با حدود قیمت ۱۰۳ دلار بودجه تراز میشد اما در حال حاضر که قیمت به حدود ۴۰ دلار رسیده، شکافی بزرگ در بودجه ایجاد شده که این امر، اصلاحی اساسی در شیوه مدیریت دولت و واگذاری امور به بخش خصوصی را میطلبد.

? بانکداری سایه در خودروسازی کشور

بهترین جا برای سرمایه گذاری در ایران در سال 96 97 98 99 1400

در حالی خودروسازان در طرحهای جدید فروش اعتباری محصولات خود نرخ سود تسهیلات، مشارکت و انصراف را بالاتر از نرخ مصوب شورای پول و اعتبار در نظر گرفتهاند که کارشناسان این اقدام را نوعی «بانکداری سایه» عنوان میکنند. خودروسازان در کنار سود مشارکت سالانه (20 تا 26 درصد) و سود انصراف (20 تا 22 درصد)، طرحهای دیگری نیز برای جلب مشتریان به سپردن سرمایه خود نزد خودروسازان و کسب سودی بیشتر از سود بانکها تعریف کردهاند. همین موضوع موجب شده که بسیاری از کارشناسان، خودروسازان را متهم به بانکداری کنند./ روزنامه دنیای اقتصاد

? کانون تقاضا در بازار مسکن 96

آمار یک سال و نیم اخیر تعداد سپردهگذاران در صندوق یکم، مشخص میکند در نیمه اول سال جدید، حجم معاملات ملک در تهران میتواند ماهانه متوسط 1200 فقره نسبت به امسال افزایش یابد و در نیمه دوم سال، شیب رشد معاملات، با ورود حداقل 3000 خریدار جدید، بیشتر شود.

این میزان تقاضا از سمت «خانه اولی»ها که با توجه به مدل سپردهگذاری صندوق «یکم»، قطعی عنوان میشود، در کنار سایر متقاضیان مصرفی، کانون معاملات بازار مسکن 96 را شکل خواهند داد./ روزنامه دنیای اقتصاد

? اشکال بزرگ صندوق یکم مسکن

آمارهای مربوط به سپردهگذاری برای دریافت تسهیلات خرید مسکن از سوی خانه اولیها نشان میدهد: در حالیکه کف مبلغ سپردهگذاری برای دریافت تسهیلات 80 میلیونی در شهر تهران در یک دوره سپردهگذاری یکساله، 40 میلیون تومان است، از نیمه خرداد 94 تا نیمه دی ماه 95(معادل 19 ماه اول راهاندازی صندوق پسانداز مسکن یکم)، سپردهگذاران این صندوق در تهران بهطور متوسط 30 میلیون تومان سپردهگذاری کردهاند که این موضوع منجر به افزایش طول دوره سپردهگذاری از یک سال به یک و نیم سال-18 ماه- شده و باعث تاخیر 6 ماهه در رونق معاملات مصرفی شده است./ روزنامه دنیای اقتصاد

?مظاهری : دیگر با آمارسازی نمیتوان بانکها را سودده نشان داد

طهماسب مظاهری وزیر امور اقتصادی و دارایی در کابینه دوم سید محمد خاتمی و رئیس یک ساله و مستعفی بانک مرکزی در دولت احمدینژاد در مصاحبهای بیپرده با جماران از باید و نبایدهای بودجه ۹۶ و برنامه پنجم توسعه، وضعیت نابسامان بانکها و زمینه فساد در اقتصاد ایران میگوید./ اقتصاد آنلاین

? افزایش قیمت چشمگیر در بازار مسکن وجود نخواهد داشت

فروش «نوساز»ها در تهران، به لحاظ «سهم» از کل معاملات ماهانه ملک و «حجم خرید» رکورد زد.

پیش بینی اقتصاد ایران در آینده کدام بازار بیشترین سوددهی را دارد؟

سبقت شیب فروش زمستانی آپارتمانهای حداکثر 5 سال ساخت، از میزان رشد فروش آپارتمان در سایر گروههای سنی، باعث شده سهم «نوساز»ها از معاملات ملک به 54 درصد افزایش یابد. این اتفاق، تحتتاثیر «ثبات نسبی قیمت در ماههای اخیر» از «افزایش وزن معاملات مصرفی» و «نبود انتظار در سمت عرضه، برای افزایش چشمگیر قیمت در سال آینده» حکایت دارد… / روزنامه دنیای اقتصاد

? ۶ چالش بزرگ اقتصاد ایران چیست؟ / بخش مسکن همچنان راکد است

مشاور اقتصادی رییس جمهور گفت: بودجه دولت، نظام بانکی، بیکاری، بازنشستگی، منابع آبی و مسائل زیست محیطی ٦ اَبَر چالش در اقتصاد کشور هستند.

باید بین تصمیم بد وتصمیم سخت یکی را انتخاب کنیم

هیچ کسی نمی تواند در به وجود آمدن شرایط فعلی خودش را مبرا کند

? افزایش سرمایه بانک های ملی، سپه و کشاورزی در مذاکرات صحن علنی مجلس تصویب نشد. /اقتصاد آنلاین

? نگاهی به اقتصاد ایران در سال 1396

پیش بینی صندوق بین المللی پول از اقتصاد ایران

⬅️رشد اقتصادی: برآورد امسال: ۶.۶ درصد / پیش بینی سال آینده: ۳.۳ درصد

?رشد بدون نفت امسال: ۰.۸ درصد

?رشد بخش نفتی سال آینده: ۲.۶ درصد/رشد بخش غیرنفتی: ۳.۴ درصد

⬅️نرخ تورم: برآورد امسال: ۸.۹ درصد / پیش بینی سال آینده ۱۱.۲ درصد

⬅️نرخ بیکاری: برآورد امسال: ۱۲.۵ درصد / پیش بینی سال آینده: ۱۲.۵ درصد

⬅️برآورد رشد ۲۳ درصدی پایه پولی و رشد ۲۹.۵ درصدی نقدینگی طی امسال

⬅️صادرات: برآورد امسال: ۱۰۲.۲ میلیارد دلار / پیش بینی سال آینده: ۱۱۴.۳ میلیارد دلار

⬅️واردات: برآورد امسال: ۷۹.۴ میلیارد دلار / پیش بینی سال آینده: ۹۶ میلیارد دلار

⬅️بدهی خارجی ایران: برآورد امسال: ۸.۲ میلیارد دلار / پیش بینی سال آینده: ۷.۵ میلیارد دلار

شهد اقتصاد

? نسخه صندوق بین المللی پول برای اقتصاد ایران | افزایش تورم به ۱۲درصد

?صندوق بین المللی پول در ارزیابی سالیانه خود از اقتصاد ایران خواستار اصلاحات فوری در بخش مالی به منظور ثبات و توسعه بخش مالی شده است.

?این گزارش در عین حال رشد اقتصادی ۷.۴ درصدی را در نیمه ابتدایی سال ۲۰۱۶ را عمدتا ناشی از افزایش تولید نفت دانسته و رشد بخش غیرنفتی را ۹ / ۰ درصد اعلام کرده است.

? این صندوق پیش بینی کرده که تورم سالیانه برای سال ۲۰۱۸-۲۰۱۷ به ۹ / ۱۱ درصد افزایش پیدا کند که افزایش نقدینگی یکی از دلایل آن است

? ریسک سرمایهگذاری در ایران کاهش یافت

مدیرکل سرمایهگذاری خارجی وزارت صنعت، معدن و تجارت از کاهش رتبه سرمایهگذاری در ایران خبر داد و گفت: پس از برجام ۷۲ طرح به ارزش ۵.۵ میلیارد دلار در بخش صنعت، معدن و تجارت به تصویب رسیده است./ اقتصاد آنلاین

? قیمت مسکن در سال ۹۶ و ۹۷ رشدی در حدود تورم یا کمتر از آن خواهد داشت.

تا درآمدهای نفتی یا نرخ ارز بصورت جهشی افزایش پیدا نکند، قیمت مسکن دیگر افزایش جهشی نخواهد داشت.

مسکن بازار جذابی برای سرمایه گذاری در دو سال آتی نیست/ اقتصاد آنلاین

?پیش بینی نرخ تورم میانگین در سال آینده؛

این احتمال وجود دارد در سال آینده، تورم متوسط نیز به سطح بالای 10درصد برسد. / روزنامه دنیای اقتصاد

?پیش بینی اوجگیری قیمت طلای جهانی

سرمایه گذاران و کارشناسان وال استریت در نظرسنجی هفتگی کیتکونیوز پیش بینی کردند طلا تحت تاثیر دورنمای پایین ماندن نرخهای بهره آمریکا و ابهامات سیاسی در هفته جاری به قیمت بالاتری صعود می کند./ اقتصاد آنلاین

?بودجه 96 از نگاه معاون پژوهش های اقتصادی مرکز پژوهش ها

? در شرایطی به سر می بریم که این دولت و دولت بعدی در شرایط بسیار دشوار مالی خواهند داشت. شاید پس از جنگ، سال های ۹۴ و ۹۵ سخت ترین سال های تهیه و تنظیم بودجه در کشور بوده اند

?یک سند بودجه سازگاری نداریم؛ بخشی از بودجه به سمت گسترش بدهی می رود و بخشی دیگر می گوید بدهی را بدهیم. با سیاست کلی ناسازگار است.در مجموع، دولت با شرایط پیچیده ای روبرو است و نتوانسته است سندی سازگار بنویسد.

?میزان وابستگی به نفت سابقا حدود۲۵ درصد بود و در لایحه بودجه به ۳۶ درصد رسید و عملا در مصوبه مجلس در تلفیق بودجه این عدد به ۴۰ درصد افزایش یافت چراکه از محل درآمد نفتی و از محل برخی مسائل دیگر مجلس حجم استفاده از نفت را هم بیشتر کرد.

?تحول بودجه ۹۶ نسبت به بودجه های قبلی افزایش بودجه عمرانی در استان ها است که یکی از ویژگی های بودجه ۹۶ است

?در مجموع ۳۲۰ هزار میلیارد که در لایحه پیش بینی شده بود به ۳۴۵ هزار میلیارد در مصوبه تلفیق افزایش پیدا کرد که از محل مالیات ها و انواع اوراق دولتی به دست می آید . می توان به تصویری ساده از بودجه رسید اگر حقوق کارکنان و بازنشستگان و یارانه ای که دولت برای لباس سربازان، غذای دانشجویان، یارانه نان و… همه را جمع کنید حدود ۲۱۰ هزار میلیارد تومان می شود و همه حقوق و یارانه های ضروری شامل می شود و چیزی به عنوان ابزار سیاستی نیست. بنابراین نتیجه این می شود که پولی برای طرح های عمرانی نداریم هرچه توانستیم استقراض کنیم به طرح های عمرانی می دهیم. این تنها محصول کارکرد دولت نیست و از ۱۰ دولت قبلی که اگر شخصی استخدام شده در این شرایط شریک است

?کشور در موقعیتی است که باید تعارفات را کنار گذاشت و حرف ها را صریح و راحت گفت و باید از وظایف نهادها کاست. حجم وظایف دولت زیاد است.

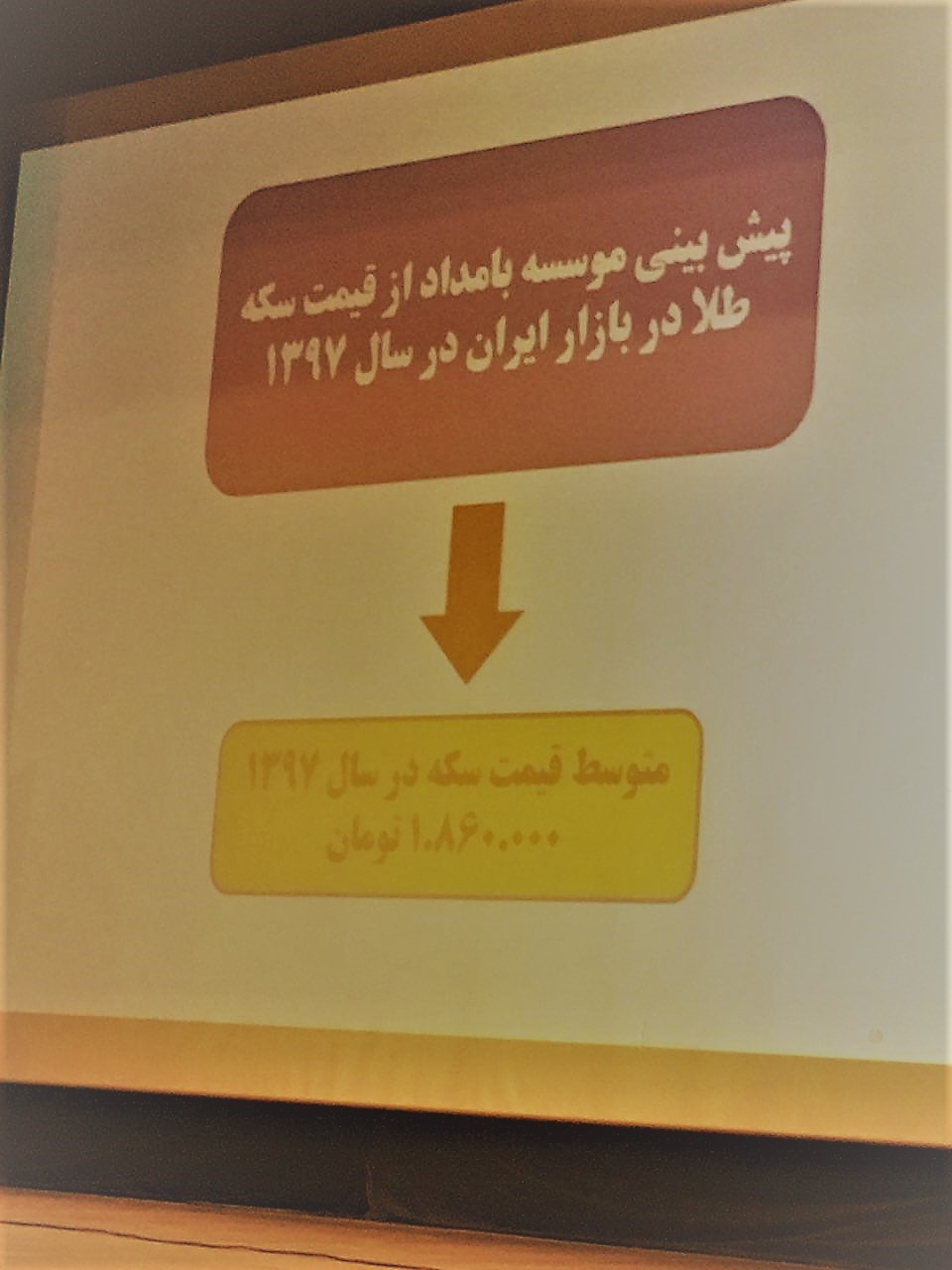

? پیشبینی موسسه بامداد از اقتصاد 96

?براساس آمارهای شش ماهه اول، پیش بینی می شود که سال آینده نرخ رشد اقتصادی کشور کاهش یابد. به این دلیل که اثر افزایش تولید نفت،از بین می رود.

?برآوردهای اولیه برای رشد اقتصادی سال آینده بین ۴.۸ تا ۵.۳ درصد خواهد بود.

?به نظر می رسد مهمترین شاخص اقتصادی بعد از رشد اقتصادی،صادرات غیر نفتی باشد. امسال ۴۸ میلیارد دلار صادرات غیر نفتی داشتیم. در حالی که بعد از سال ۹۴ که کمترین میزان صادرات نفتی را بعد از پیروزی انقلاب تجربه کردیم،این حجم نشانه رشد است.

?پیش بینی ها برای بازار طلا این است که اونس بین ۱۱۰۰ تا ۱۳۰۰ دلار در نوسان خواهد بود. وضعیت سکه و طلا در سال آینده روندی افزایشی است. در سال ۹۵ سکه بیشترین بازدهی را داشته و سال آینده این افزایش ادامه خواهد یافت.

?مسکن به آهستگی وارد دوره پیش رونق شده، در نتیجه رشد از تورم پیشی گرفته است. موضوع دیگری که موجب افزایش قیمت مسکن خواهد شد، افزایش نرخ تورم است. پیش بینی این است که افزایش ها ۳ تا ۴ درصد بالاتر از تورم باشد.

?نرخ تورم (CPI) در سال ۹۶ در حدود ۱۲ تا ۱۳ درصد برآورد می شود.

? زمزمه افزایش نرخ سود بانکی

اصغر ابوالحسنی، رییس کمیته پولی و بانکی دبیرخانه مجمع تشخیص مصلحت نظام:

?بدهی بانکها به بانک مرکزی ۹۰۹ هزار میلیارد ریال است.

?نرخ سود بانکی باعث شده قیمت تمام شده پول بسیار بالا باشد که تعدیل آن در سال آینده بعید است و در عین حال، زمزمه هایی از افزایش آن به گوش می رسد. / اقتصاد آنلاین

?پیشبینی دنیایی متلاطم با ترامپ

پیش بینی استیگلیتز از سال 2017

?من هر ژانويه سعي مي كنم يك پيش بيني براي سال پيش رو انجام دهم. پيش بيني اقتصادي به ننگ دشوار بودن آغشته است.

?در سال هاي اخير، من به درستي پيش بيني كردم كه در غياب محرك هاي مالي قویتر، (كه در اروپا يا ايالات متحده آمريكا وجود نداشتند)، روند بهبود از بحران بزرگ 2008 به آرامي خواهد بود.

?سياستي كه ترامپ دنبال خواهد كرد ناشناخته باقی مانده است، چه برسد به اینکه کدامیک از این سیاستها موفق خواهد شد و پیامدهای آنها چه خواهند بود.

?به نظر ميرسد ترامپ به شدت به سمت ايجاد يك جنگ تجاري تمایل دارد.

اما این یک بازی دو نفره است: چين ميتواند اقدامات مشابه را انجام دهد، اما عكس العمل آن احتمالا نامحسوستر است.

?ترامپ احتمالا دليلي برای این كه فكر كند برنده خواهد شد دارد؛ چرا که در نهایت، چين بيشتر به صادرات به آمريكا وابسته است تا اينكه آمريكا به صادرات چين وابسته باشد،

چين ممكن است در هدفگذاری اقدامات تلافي جويانه خود مؤثرتر عمل کند و سبب شود تا مشكل سياسي حادي براي آمريكا ايجاد شود.

?چيني ها ممكن است در موقعيت بهتری براي پاسخ به تلاشهای آمریکا جهت آسیب زدن به آنها باشند، در حالی که موقعیت برای آمریکا وجود ندارد

? در حالی که کشتی بزرگترين اقتصاد جهان، در سال 2017 و حتی فرای آن، در آبهای ناشناختۀ سياسي پیش میرود، .تلاش برای پیشبینی در این وضعیت کاری احمقانه است، تنها میتوان این نکتۀ واضح را گفت که: آب تقریباً قطعا متلاطم خواهد بود، و اگر نگویم اکثر، باید بگویم بسیاری از کشتیهای فرهیختگان و دانشمندان در این راه به قعر دریا خواهد رفت.

مترجمان: یوسف حاجی قاسمی، سامان پناهی / شهد اقتصاد

? بررسی روند تغییرات ده ساله قیمت طلا

?عوامل موثر بر قیمت جهانی طلا: تحولات قیمت طلا در بازار جهانی به عوامل متعدد سیاسی و اقتصادی بستگی دارد که در بازه های زمانی مختلف با تأثیر بر متغیرهای کلان در بازارهای مالی موجب نوسان در بازار جهانی طلا میشود. نوسانات ارزش دلار، قیمت جهانی نفت، تقاضای جهانی طلا، تورم و تغییرات نرخ بهره، شاخص های بازار سرمایه، بحران های اقتصادی، تنش های سیاسی و برخی حوادث غیرمترقبه دیگر مانند سونامی، زلزله، طوفان از جمله مهمترین عوامل تاثیر گذار در سطح جهانی بر قیمت طلا هستند.

?عوامل موثر بر قیمت طلا در بازارهای داخلی: بازارهای داخلی طلا نیز تحت تأثیر بازارهای جهانی قرار میگیرند و علاوه بر عوامل داخلی، تغییرات جهانی نیز بر قیمت طلا در کشور اثرگذار میباشد. به طور کلی میتوان عوامل موثر بر نوسانات قیمت طلا را در داخل کشور، نقدینگی، تورم و تغییرات نرخ بهره، فعالیتها و اعیاد ملی و مذهبی (تاثیر مقطعی و کوتاه مدت) دانست.

?در ده سال اخیر قیمت طلا در داخل کشور نوسان زیادی داشته و در کل روند صعودی طی کرده است

?قیمت جهانی طلا بر روند کلی بازار طلا تاثیرگذار بوده است اما عوامل داخلی بیشتر سبب نوسان قیمت طلا در این مدت شده اند

?رکود و رونق بازارهای موازی مانند مسکن، افزایش شدید نقدینگی، تورم، جهش نرخ ارز، سیاستهای پولی و مالی دولت، تغییرات سیاسی و … از جمله مهمترین عوامل داخلی هستند که موجب نوسان قیمت طلا در بازارهای داخلی در این ده سال شده اند / شهد اقتصاد

? بررسی چشم انداز بازارسرمایه تا انتخابات ۹۶

علی اصغر زاده صادق مدیر عامل کارگزاری آفتاب درخشان خاورمیانه:

در حال حاضر بازار اوراق بدهی در بازار سرمایه به عنوان رقیبی جدی برای سهام و سهامداری مطرح است.

با تمهیداتی مبنی بر تفکیک این اوراق از بازار سرمایه و کاهش در حجم انتشار این گونه اوراق شاهد جذابیت سهامداری خواهیم بود.

ایجاد جو مثبت از سوی دست اندرکاران اقتصاد در رابطه با چشم انداز کاهش میزان سود بانکی و نیز انتشار اطلاعات پیش بینی بودجه سال ۹۶ صنایع پیش رو در بازار سرمایه به تدریج رشد این بازار را برای ماه های آتی رقم خواهد زد.

? بهادر شمس مدیر عامل کارگزاری آرمان تدبیر نقش جهان:

اتفاقاتی که با روی کار آمدن ترامپ برای بازار حتی در عرصه جهانی پیش بینی می شد به وقوع پیوست.

با روی کارامدن رییس جمهور جدید آمریکا قیمت کامادیتی ها از جمله سنگ آهن، مس و فلزات اساسی روند رشد قابل توجهی را داشت. بنابراین انتظار داریم که حتی برای بازار نفت نیز شاهد رشد قیمت باشیم.

امیدواریم محصولات پتروشیمی که طی چند ماه گذشته رشد قابل قبولی داشتند در ماههای آینده نیز این سود آوری افزایش یابد.

?انتظار می رود بازار بورس به دور از هیجانات سیاسی یک روند رشد با ثباتی را تجربه کند و بازار پر رونقی را طی سه ماه آینده شاهد باشیم./ اقتصاد آنلاین

? پیشبینی جامساز از آینده دلار/ در ایران هیچ گاه نرخ ارز واقعی نبوده است

محمود جامساز :

?برخی عوامل داخلی چندان مایل به تک نرخی شدن نرخ ارز نیستند. زیرا منافع خود را در تکثر نرخ ارز می بینند. اینان همان هایی هستند که مروج فساد اقتصادی بوده و با بهره گیری از رانت های سیاسی و اقتصادی به ثروت های نجومی و قدرت رسیده اند و مسلما در برابر تک نرخی شدن نرخ ارز سنگ اندازی می کنند.

?در شرایط کنونی که نرخ دلار در محدوده نزدیک به 4000 تومان قرار دارد عرضه و تقاضای خرد در بازار آزاد نقش آفرینی دارد نه تقاضاهای کلان برای صادارت و واردات. اما با وجود آنکه گردش عملیاتی از حجم بالایی بر خوردار نیست ولی آثار روانی آن بر اقتصاد تخریب آمیز است و به عنوان یک مانع می تواند در تحقق اهداف تک نرخی کردن ارز موثر باشد.

?اقتصاد ایران یک مجموعه اقتصاد دولتی رانتی نفتی است بدلیل وجود درآمدهای آسان رس نفتی همواره بودجه های سالیانه به این منابع وابسته بوده و دست دولت ها در انجام مصارف حتی فراتر از چارچوب بودجه به طور اسراف گونه باز بوده که اسباب کسر بودجه های سالیانه را فراهم آورده است. نکته مهم آنکه شیوه تامین کسری بودجه های سالیانه موجبات افزایش پایه پولی حجم نقدینگی و تورم را فراهم آورده و قدرت خرید پول ملی را در کوره مصرف متاثر از قیمت های تورمی ذوب کرده است.

?انتخاب دونالد ترامپ به عنوان رییس جمهور جدید آمریکا با دیدگاه افراطی در همه ابعاد سیاسی اقتصادی واجتماعی بی شک معادلات سیاسی و اقتصادی جهان را متاثر خواهد کرد. نگاه غیر دوستانه ترامپ به ایران که در صدور فرمان اخیر در مورد مهاجرت و دیپلماسی خشن وی آشکار شد اسباب کاهش امیدها به بهبود روابط اقتصادی و افزایش انتظارات بدبینانه در فعالان اقتصادی ایران نسبت به ارتقا روابط تجارت خارجی و بهبود اقتصاد ایران شده که بی تردید بر نرخ ارز اثر گذار خواهد بود. این موضوع در بعد داخلی هم با طرح موضوعاتی که به صورت موافق و مخالف در خصوص برجام مطرح می شود هم بر بازار ارز تاثیر داشته اند.

?البته پیش بینی های بازار ارز با دگرگون شدن تصمیم های ترامپ مسلما تغییر می کند. به این معنی که چنانچه مشاورین ترامپ که اغلب از چهره های ضد ایرانی هم هستند عرصه تجارت کالای ایران را با چالش مواجه کنند و یا در مورد نفت تحریم جدیدی وضع شود این وضعیت به کاهش درآمد ارزی کشور منجر می شود و دولت در تنگنای ارزی بیشتری قرار می گیرد و قادر به کنترل ارز نمی گردد. / اقتصاد آنلاین

? کلیت بازار کامودیتی ها با دوستان مطرح کنم

در کل نکات مثبت و منفی الان تو این بازار زیاده و هر کدام در بازه های زمانی مختلف تاثیر خود را خواهد داشت.

– سیاست های اقتصادی رهبر جدید آمریکا مبنی بر کاهش ارزش دلار برای افزایش توان رقابت کالاهای آمریکایی در بازارهای جهانی میتونه باعث تقویت بازار کامودیتی ها بشه

– وضع مالیات سنگین برکالاهای چینی وارد شده به آمریکا میتونه باعث کاهش تولید در چین و کاهش تقاضا برای کامودیتی ها و تضعیف اونها بشه

– یکی از وعده های اقتصادی ترامپ تزریق پول و بازسازی زیرساخت های آمریکا بوده و هست ، برای دستیابی به همچین وعده ای نیازهایی در بازار کامودیتی ها هم به وجود میاد که میتونه باعث تقویت اونها بشه.

– سیاست اقتصادی چین در برابر رهبر جدید آمریکا در سال جدید با افزایش بهره بانکی به مقدار 0.1 درصد انجام شده. این سیاست انقباضی باعث کاهش ساخت و ساز و تولید در چین میشه که باعث کاهش در تقاضای کامودیتی ها میشه.

– کاهش ذخایر استراتژیک کامودیتی ها در بازار لندن نشان از تقاضای بالا در بازار بین المللی هست و نشانه خوبی میتونه باشه برای این محصولات.

همونطوری که میبینید پیش بینی بازارهای جهانی در حوزه کامودیتی ها به پارامترهای بسیاری بستگی داره و احتمال اتفاقات مختلف بالاست

ولی با این همه احتمالاً سال 2017 سال خوبی برای انواع فلزات اساسی ، مثل طلا ، روی ، فولاد و مس خواهد بود.

? پیشبینیهای بازار نفت

توافق تاریخی کشورهای عضو و غیرعضو اوپک برای کاهش تولید از ژانویه سال جاری میلادی در سطحی بیسابقه اجرا شد. امری که گروهی از کارشناسان را نسبت به صعود قیمت نفت تا سطوح 70 دلاری خوشبین کرده است. این در حالی است که برخی تحلیلگران عقیده دارند خبرهای مثبت از سوی اوپک پیشخور شده و چنانچه این توافق تمدید نشود، ریسک بازگشت قیمت نفت به بشکهای 30 دلار بسیار بالا خواهد بود. این ریسک با خیز تولیدکنندگان شیل برای افزایش تولیدات بیشتر نیز شده است. / روزنامه دنیای اقتصاد

? چشمانداز اقتصاد کلان جهان در 2018-2017

موسسه رتبهسنجی مودیز، روز پنجشنبه گزارشی را با عنوان «چشمانداز کلان جهان 2018-2017» منتشر کرد. در این گزارش 15 صفحهای، چشمانداز اقتصاد کلان جهان مورد پیشبینی قرار گرفته و به برخی عوامل شکلدهنده تغییرات و اثرات آنها بر اقتصادها اشاره شده است. مودیز در این گزارش پیشبینی کرده است که رشد اقتصادی جهان در حد ملایمی ادامه خواهد یافت و این رشد در کشورهای عضو گروه 20، به 3 درصد در سال جاری میلادی و سال پس از آن خواهد رسید این در حالی است که این رشد در سال 2016 معادل 2.6 درصد بوده است./ روزنامه دنیای اقتصاد

? پیش بینی نرخ تورم میانگین در سال آینده؛

این احتمال وجود دارد در سال آینده، تورم متوسط نیز به سطح بالای 10درصد برسد. / روزنامه دنیای اقتصاد

?پیش بینی اوجگیری قیمت طلای جهانی

سرمایه گذاران و کارشناسان وال استریت در نظرسنجی هفتگی کیتکونیوز پیش بینی کردند طلا تحت تاثیر دورنمای پایین ماندن نرخهای بهره آمریکا و ابهامات سیاسی در هفته جاری به قیمت بالاتری صعود می کند./ اقتصاد آنلاین

?پیش بینی روند بازار جهانی مسکن در سال 2017

یک موسسه معتبر رتبهسنجی، با بررسی چشمانداز دو ساله بازار املاک در 22 کشور، وضعیت شاخص جهانی قیمت مسکن را تشریح کرد. بررسیهای موسسه «فیچ» نشان میدهد

?شاخص جهانی قیمت مسکن در سال جاری میلادی، در دامنهای محدود، نوسان میکند؛ بهطوریکه بازار ملک در عمده کشورها، از ثبات نسبی برخوردار خواهد شد.

قیمت مسکن کشورهای منتخب، در سال 2017، یکی از 4 وضعیت «کاهشی»، «رسیدن به نقطه کف»، «پایان افزایش» و «تداوم رشد مثبت» را تجربه میکند. املاک چین، مهمترین بخش مطالعه «فیچ» است که طبق آن، تب قیمتها سرد میشود./ روزنامه دنیای اقتصاد