نمودار اساسی ترین ابزاری است که تکنسین ها در تحلیل تکنیکال بورس برای نشان دادن رابطه بین قیمت سهم در گذشته و پیش بینی سهم در آینده به کار می گیرند که حرکت سهام را نشان می دهد. قبل از پرداختن به انواع نمودار ها باید با بحث دوره نمودارها آشنا شویم.

دوره یک نمودار: در هر نمودار محور افقی نشان دهنده زمان می باشد. اما اجزای داخلی یک نمودار می تواند نشان دهنده یک یا چند دقیقه ، ساعت ، روز ، هفته ، ماه ، فصل ، سال باشد.

دوره یک نمودار: در هر نمودار محور افقی نشان دهنده زمان می باشد. اما اجزای داخلی یک نمودار می تواند نشان دهنده یک یا چند دقیقه ، ساعت ، روز ، هفته ، ماه ، فصل ، سال باشد.

معمولاً نرم افزارهای مورد استفاده در تکنیکال این تغییرات دوره را به درخواست شما به صورت خودکار انجام میدهد. در شکل های زیر نمودار هایی با دوره های مختلف نمایش داده شده است.

بدیهی است هر چه دوره نمودار بالاتر باشد، نمودار از اهمیت بالاتری برخوردار است.

انواع نمودار در تحلیل تکنیکال بورس

- (Bar chart) نمودار میله ای

- (Line chart) نمودار خطی

- (point&figure chart) نمودار نقطه و رقم

- (candlestick) نمودارشمعی

نمودارمیله ای در تحلیل تکنیکال بورس

این نمودار، رایج ترین نمودار در تحلیل تکنیکی می باشد. در این نمودار تغییرات قیمت در یک میله نشان داده می شود.

این نمودار، رایج ترین نمودار در تحلیل تکنیکی می باشد. در این نمودار تغییرات قیمت در یک میله نشان داده می شود.

- بوسیله میله سمت چپ متصل به میله بزرگ (opening price) اولین قیمت در کل دوره – قیمت باز شدن

- به وسیله میله سمت راست متصل به میله بزرگ (closing price) قیمت بسته شدن

- به وسیله انتهایی ترین قسمت بالایی میله بزرگ (high price) بیشترین قیمت در طول دوره

- به وسیله پایین ترین قسمت انتهایی میله بزرگ نشان داده می (low price) کمترین قیمت در طول دوره

در شکل کلیه جزئیات یک نمودار میله ای به نمایش در آمده است.

در مواقعی که بی نظمی بازار کم باشد، بهترین نمودار برای تشخیص روند ها در نمودار ها، نمودار میله ای است.

نمودارخطی در تحلیل تکنیکال بورس

یک نمودار در دوره های متوالی یا نمودار خطی (closing price) از به هم پیوستن قیمت های بسته شدن به وجود می آید. این نمودار قدیمی ترین نمودار موجود در تحلیل تکنیکی بوده و در مواقعی که بی نظمی بازار زیاد باشد، برای حذف نوسانات اضافه بازار از این نمودار استفاده می شود. این موضوع در قسمت روند ها بیشتر مورد بررسی قرار می گیرد.

یک نمودار در دوره های متوالی یا نمودار خطی (closing price) از به هم پیوستن قیمت های بسته شدن به وجود می آید. این نمودار قدیمی ترین نمودار موجود در تحلیل تکنیکی بوده و در مواقعی که بی نظمی بازار زیاد باشد، برای حذف نوسانات اضافه بازار از این نمودار استفاده می شود. این موضوع در قسمت روند ها بیشتر مورد بررسی قرار می گیرد.

نمودارشمعی در تحلیل تکنیکال بورس

که بیانگر محدوده (shadow) به این نمودار، شمعی ژاپنی نیز می گویند. این نمودار دارای دوقسمت است. قسمت سایه نوسان قیمت در طول دوره بین پایین ترین و بالاترین قیمت است.

که بیانگر محدوده (shadow) به این نمودار، شمعی ژاپنی نیز می گویند. این نمودار دارای دوقسمت است. قسمت سایه نوسان قیمت در طول دوره بین پایین ترین و بالاترین قیمت است.

که فاصله بین قیمت باز شدن و بسته شدن است. اگر قیمت بسته شدن از قیمت باز شدن (Body) قسمت بدنه بالاتر باشد، بدنه توخالی و اگر قیمت بسته شدن از قیمت باز شدن پایین تر باشد بدنه سیاه و توپر است. این نمودار جنبه دیداری خوبی دارد و به صورت ذاتی تحلیل های ضعیفی نیز به همراه دارد. به مانند نمودار های میله ای هر شمع بیانگر یک دوره خاص (دقیقه، ساعت، روز) می باشد.

نمودارنقطه و رقم در تحلیل تکنیکال بورس

این نمودار در اوایل قرن بیستم به وجود آمد و بلافاصله محبوبیت و کارآرایی بالایی پیدا کرد، همچنین از قواعد معمول سایر نمودارها کمتر تبعیت می کند. این نمودار امروزه بیشتر برای تشخیص نقاط متراکم و هدف یابی بعدی قیمت در صورت خروج از منطقه تراکم مورد استفاده قرار می گیرد. در این نمودار برای حذف نوسانات زائد یک درصد نوسان مجاز تعیین می شود و فقط نوسان های بزرگتر و مساوی درصد یا اندازه ذکر شده در دوره مورد نظر در نمودار (Box size) و نوسان های منفی به X دخالت داده می شوند. همچنین نوسان های مثبت به وسیله ستون هایی متشکل از عناصر وسیله ستون هایی متشکل از علامت 0 به نمایش در می اید. چنانچه نوسانات انجام شده در طول دوره بزرگ تر از نوسان انجام شده در خلاف جهت روند بازار بوده و از حاصل ضرب “نوسان مجاز در میزان بازگشتی ” بزرکتر باشد یک ستون جدید در خلاف جهت به وجود می آید. در غیر این صورت تغییری در نمودار حاصل نخواهد شد. آشنایی با ظرائف این نمودار مستلزم مطالعات بسیار بر روی این نمودار می باشد.

این نمودار در اوایل قرن بیستم به وجود آمد و بلافاصله محبوبیت و کارآرایی بالایی پیدا کرد، همچنین از قواعد معمول سایر نمودارها کمتر تبعیت می کند. این نمودار امروزه بیشتر برای تشخیص نقاط متراکم و هدف یابی بعدی قیمت در صورت خروج از منطقه تراکم مورد استفاده قرار می گیرد. در این نمودار برای حذف نوسانات زائد یک درصد نوسان مجاز تعیین می شود و فقط نوسان های بزرگتر و مساوی درصد یا اندازه ذکر شده در دوره مورد نظر در نمودار (Box size) و نوسان های منفی به X دخالت داده می شوند. همچنین نوسان های مثبت به وسیله ستون هایی متشکل از عناصر وسیله ستون هایی متشکل از علامت 0 به نمایش در می اید. چنانچه نوسانات انجام شده در طول دوره بزرگ تر از نوسان انجام شده در خلاف جهت روند بازار بوده و از حاصل ضرب “نوسان مجاز در میزان بازگشتی ” بزرکتر باشد یک ستون جدید در خلاف جهت به وجود می آید. در غیر این صورت تغییری در نمودار حاصل نخواهد شد. آشنایی با ظرائف این نمودار مستلزم مطالعات بسیار بر روی این نمودار می باشد.

نمودار ها را می توان در دو مقیاس حسابی و لگاریتمی رسم کرد. برخی از تحلیل گران، مخصوصا تحلیل گران بلند مدت از نمودار های لگاریتمی استفاده می کنند که مزایای بیشتری دارد. قابل ذکر است که در بازار ارز نمی توان از مقیاس لگاریتمی استفاده کرد به دلیل اینکه مقیاس ها بین یک و دو است.

در مقیاس حسابی فاصله بین اعداد ثابت است، در حالی که در مقیاس لگاریتمی هرچه فاصله قیمت ها بیشتر شود، فاصله بین اعداد کوتاه تر می شود. در نمودارهای لگاریتمی فاصله های مساوی نشان دهنده درصد تغییر مساوی در قیمت است. به عنوان مثال فاصله بین 10 تا 20 (تغییر 100 %) مساوی فاصله بین 20 تا 40 یا 40 تا 80 است. در نرم افزار های تکنیکی این موارد توسط نرم افزار محاسبه می شود. در شکل های ( 7و 8) نمودار ماهانه شاخص داو جونز به صورت لگاریتمی و حسابی نشان داده شده است. در شکل ( 7) که نمودار لگاریتمی می باشد، روند بلند مدت و هارمونی نمودار برتری واضحی نسبت به نمودار حسابی دارد.

دنیای اقتصاد

دنیای اقتصاد

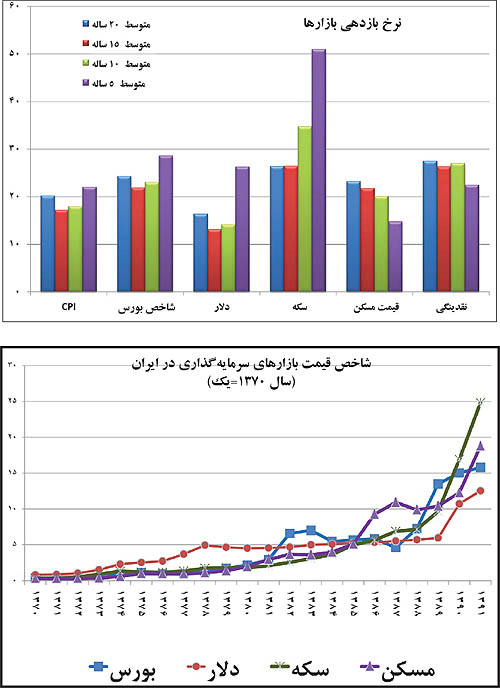

دكتر حسین عبدهتبریزی تحلیلگر ارشد بازار سرمایه و صاحبنظر اقتصادی روزگذشته با تشریح نتایج این بررسی، اعلام كرد:

دكتر حسین عبدهتبریزی تحلیلگر ارشد بازار سرمایه و صاحبنظر اقتصادی روزگذشته با تشریح نتایج این بررسی، اعلام كرد: