پیش بینی نرخ سود بانکی در سال های ۱۳۹۶ تا ۱۴۰۰

پیش بینی نرخ سود بانکی در آینده دور و نزدیک یکی از مهمترین عامل ها برای بنگاه های اقتصادی و همچنین سیاستمدارانی است که برنامه ریزی برای آینده اقتصاد را بعهده دارند. برخی ازبنگاه های اقتصادی قصد وام گرفتن از بانک ها را دارند که روند صعودی و نزولی سود پرداخت تسهیلات برای آن ها عامل تعیین کننده ایست ، حال آنکه بانک های نیز باید سود سپرده های مردم را پرداخت نمایند که چگونگی پرداخت این سود و پیش بینی روند و وضعیت نرخ سود بانکی برای مردم و بانک ها نیز عامل بسیار مهمی است.

البته این شرایط فقط تا زمانی وجود خواهد داشت که اقتصاد ما همچنان بیمار باشد و تورم و رکود مشکل زا باشند بطوری که

تورم راه سرمایه گذاری و آینده روشن اقتصادی را به علت کاهش پی در پی قدرت خرید مردم تیره و تار می کند

رکود نیز با از بین بردن بازارها ریسک سرمایه گذاری مردم در بنگاه های اقتصادی را افزایش میدهد و آنها را بیشتر ترقیب به سرمایه گذاری در بانک ها مینماید.

بنابراین برای پیش بینی آینده نرخ سود بانکی در سال ها ۹۶ تا ۱۴۰۰ یا ۲۰۱۷ تا ۲۰۲۱ کافیست نرخ تورم و رکود پیش رو را پیش بینی کنیم

- کدام بانک بیشترین نرخ سود سپرده روزشمار را میدهد؟

- بهترین سرمایه گذاری با بیشترین سوددهی، پیش بینی اقتصاد ایران

البته عوامل بسیاری تعیین کننده است، بعنوان مثال برخی دولت ها وقتی تورم ۴۰درصدی داشته ایم نرخ سود را ۱۵ درصد تعیین کرده اند و چرخه اقتصادی را از آن بد که بوده بدتر کرده اند

چهار وضعیت ممکن است اتفاق بیفتد

رکود تورمی

بدترین حالت ممکن در اقتصاد برای پذیرش سرمایه میباشد. (شرایط بازار اقتصادی ایران در سال های ۸۹ تا ۹۲) که بازارها بدلیل رکود با ریسک بالا قدرت سرمایه پذیری بسیار پایینی دارند و در همین حال افزایش قیمت پی در پی بدلیل تورم بالا قدرت خرید را کاهش میدهد.

تورم بالا

تورم بالا همواره زمینه ساز وضعیت رکود تورمی است (شرایط اقتصاد ایران در سال های ۸۵ تا ۸۸) که بازارها با افزایش شدید قیمت همراه هستند و به ظاهر سود دهی بالا دارند ولی در حقیقت زمینه برای از بین رفتن واحد بدلیل از دست دادن مشتری داخلی و خارجی بدلیل کاهش ارزش پول ملی فراهم میشود. توجه به نکته مهم است که بودن تورم برای یک اقتصاد سالم الزامی است اما بالا بودن آن مخصوصاً تورم دو رقمی زمینه ساز نابودی اقتصاد است.

رکود شدید

در صورت وقوع تورم بالا ، اقتصاد به سرعت به وضعیت رکود شدید منتقل می شود بطوری که با از بین رفتن بازار خرید واحدهای تولیدی نقدینگی برای ادامه حیات نخواهند داشت. ولی در صورتی که تورم کنترل شود رکود با مدیریت های اقتصادی قابل ترمیم و مرتفع شدن خواهد بود. یکی از بهترین راهکارها برای برطرف کردن (رکود با توجه به اینکه تورم بالا و از بین رفتن واحدهای تولیدی و کاهش تولید و پیامد آن افزایش غیر واقعی قیمت دلیل ایجاد رکود است) اینکه از سرمایه گذاری داخلی چشم پوشی کرده و بیشتر سرمایه گذاری خارجی را به موتور محرک اقتصاد تبدیل کنیم. بدین صورت با حفظ تورم پایین می توانیم رکورد را نیز مرتفع سازیم.

اقتصاد سالم (بدون رکود و با تورم پایین)

اقتصادی که تورم پایین زیر ۲ درصد داشته باشد و در بدترین شرایط تورم بالای ۹ درصد را تجربه نکند و همینطور تورم منفی نداشته باشد و در همین حال رکود فروش برای واحدهای تولیدی و بنگاه های اقتصادی نداشته باشد را اقتصاد سالم میدانیم که بهترین جا برای سرمایه گذاری و پیشرفت مضاعف میباشد

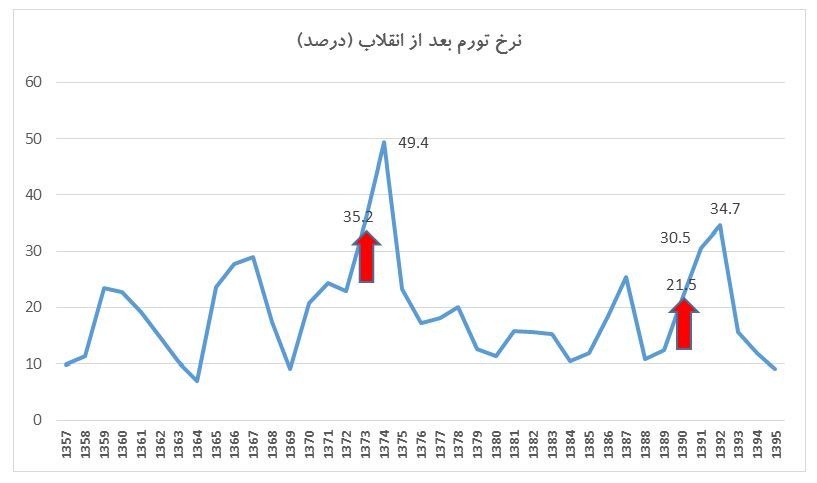

حال اگر ما سال های ۸۵ تا ۸۸ را سال های دارای تورم بالا و سال های ۸۹ تا ۹۲ را دارای تورم و رکود بالا بدانیم و سال های ۹۲ تا ۹۵ را سال های با تورم به نسبت پایین و رکود بالا بدانیم. در صورت عدم وجود تحریم و جنگ و نبود نرخ های دستوری برای تورم و سایر عوامل غیر قابل پیش بینی میتوان گفت با افزایش سرمایه گذاری خارجی در سال های ۹۶ تا ۱۴۰۰ سال هایی برای شکوفایی ایران در پیش خواهد بود.

بطوری که اقتصادی با تورم پایین ، بدون وجود رکود، افزایش سرمایه گذاری خارجی ، دارای رشد اقتصادی بالا قابل پیش بینی خواهد بود.

بنابراین نرخ سود بانکی نیز پس از سال ۹۸ به تدریج کاهش خواهد یافت و به نرخ های تک رقمی نزدیک خواهد شد اما بعید است که تک رقمی شود!.

باید توجه داشت نرخ سود بانکی در کشور ما بر حسب منطق کمی بیشتر از تورم خواهد بود چون در غیر اینصورت بانک ها خالی از نقدینگی خواهد شد و فقط پول هایی که نیاز به چرخه اقتصادی دارند در بانک خواهد ماند و دیگر کسی پولی را برای دریافت بهره در بانک سپرده گذاری نخواهد کرد و در بهترین حالت اگر بنگاه های اقتصادی رونق خیلی خوبی داشته باشند و ظرفیت لازم برای جذب این سرمایه ها را داشته باشند سرمایه های سر و سامان میگیرند و در غیر این صورت سرمایه های سرگردان هر روز از یک بازار سر در می آورند و آن را نابود میکنند.

مشکلاتی که این موضوع برای یک اقتصاد دستوری می تواند ایجاد کند بسیار زیانبار و عجیب خواهد بود بطوری که میتواند ورشکستگی تمامی بانک ها را بدنبال داشته باشد.

با توجه به شرایط اقتصاد ما حفظ تورم تک رقمی کار بسیار مشکلی خواهد بود و در بهترین حالت با توجه به شرایط اقتصاد ایران اگر میانگین نرخ تورم را ۸ درصد در نظر بگیریم نرخ سود بانکی حداقل ۱۰ درصد خواهد بود.

بنابراین پیش بینی کلی برای آینده نرخ سود بانکی و روند اقتصاد ایران و وضعیت رکود و تورم اینکه رشد اقتصادی بین ۲ تا ۵ درصد ، نرخ تورم بین ۵ تا ۱۵ درصد، کاهش چشمگیر رکود شکل خواهد گرفت و نرخ سود بانکی بین ۱۰ تا ۲۰ درصد در نوسان خواهد بود

***************

شما نیز در قسمت نظرات اطلاعات خود را با دیگران به اشتراک بگذارید و با رای دادن به نظرات دیگران در داشتن بهترین تصمیم برای سرمایه گذاری سهیم باشید.

***************

بهمن ۹۷

ماه شمار شدن نرخ سود بانکی از اول بهمن ۹۷

از ابتدای بهمن ۹۷ نرخ سود روزشمار از سیستم بانکی حذف شد و سود بانکی بصورت ماه شمار محاسبه خواهد شد و در اکثر بانک ها دیگر سود انتهای هر ماه واریز نمی شود بلکه با ضریب ماهیانه از روز افتتاح حساب محاسبه و پرداخت خواهد شد.

بنابراین این احتمال وجود دارد که بسیاری از سپرده های کوتاه مدت که در بانک ها قرار داشت سودی دریافت نکنند، و پیامد این عدم دریافت سود احتمالاً سوق پیدا کردن مبلغ بزرگی از این سپرده ها به سمت بازارهای دیگر بخصوص ارز و سکه و طلا خواهد بود. سر رسید بسیاری از سپرده های سال گذشته در انتهای امسال فرا خواهد رسید که این مسئله موجب فشار بیشتر به سیستم بانکی میشود، چون بسیاری از این سپرده ها بازارهای دیگر را جایگزین سیستم بانکی خواهند نمود تا از موج تورمی بعدی در امان باشند.

افزایش چراغ خاموش نرخ سود بانکی؟

❌ بانک آینده: نرخ سود سپرده آیندهساز ۲۳ درصد. صندوق درآمد ثابت بین ۲۰ تا ۲۳ درصد.

❌ بانک صادرات: نرخ سود سپرده ۱۵ درصد. نرخ سود در صندوق درآمد ثابت ۲۰ درصد.

❌بانک ملّت: نرخ سود سپرده یکساله ۱۸ درصد.

❌بانک سینا: نرخ سود سپرده یکساله ۱۸ درصد.

❌ بانک تجارت: نرخ سود سپرده یکساله ۱۵ درصد. بالای یک میلیارد، تومان نرخ سود سپرده ۱۸ درصد. عرضه گواهی سپرده با نرخ سود ۱۸ درصد.

❌ موسسه کوثر: نرخ سود سپرده یکساله ۱۵ درصد. روزشمار ویژه ۲۰ درصد.

❌ بانک ملی: نرخ سود سپرده یکساله ۱۵ درصد. امکان عرضه اوراق گواهی سپرده با نرخ سود ۱۸ درصد.

❌ بانک دی: نرخ سود سپرده کوتاه مدت ۲۱ درصد. نرخ سود سپرده بلند مدت بلند مدت ۲۰ درصد.

❌ بانک اقتصاد نوین: نرخ سود سپرده یکساله ۱۹ درصد. مشروط بر سپردهگذاری با در دامنه ۱۰ میلیون تومان تا ۱۰۰ میلیون تومان. نرخ سود برای سپرده ۱۰۰ میلیون به بالا ۱۹.۵ درصد.

❌ بانک گردشگری: نرخ سود سپرده یکساله ۲۳ درصد، به شرط یک ماه ماندگاری. نرخ سود سپرده کوتاه مدت ۲۰ درصد./عالم اقتصاد

نرخ ها بر اساس شنیده ها از بازار ، برای اطلاع از نرخ دقیق سود سپرده های بانکی به شعب بانک مراجعه فرمائید

۳۱ شهریور ۹۷

🔶 افزایش نرخ سود بانکی ممکن نیست

🔹 رئیس کانون بانکهای خصوصی با بیان اینکه امکان افزایش نرخ سود بانکی نیست، گفت: یکی از پیشنهادات ما به بانک مرکزی بازگشت سپردههای دو ساله و سه ساله بود تا منابع سیستم بانکی بیشتر قابل مدیریت شود.

🔹بعید میدانم در مقطع کنونی امکان افزایش نرخ سود بانکی باشد چون منابع و وضعیت تسهیلاتدهی بانکها به گونهای نیست که نرخ سود سپرده افزایش یابد.

🔶بانکها تبدیل به پارکینگ مجانی نقدینگی شدهاند

مدیرعامل بانک پاسارگاد:

🔹بانکها این روزها با ارائه انواع سرویسهای رایگان و نبود چرخش پول در سیستم بانکی، به پارکینگ مجانی برای نقدینگی تبدیل شدهاند.

🔹معتقدم باید سودهای بانکی کاهش یابد و به همان ۱۵ درصد بازگردد، زیرا هر چه سود بانکی بیشتر شود مانند آب شوری است که با نوشیدن آن تشنهتر میشویم.

بروز رسانی ۲۷ بهمن ۹۶

پیش بینی نرخ سود بانکی ۱۵ درصد برای سال ۹۷

نرخ سود بانکی برای سال ۹۷ بر خلاف آخر سال ۹۶ که به ۲۰ درصد افزایش یافته است کاهش خواهد داشت و به ۱۵ درصد خواهد رسید

با توجه به نرخ پیش فروش سکه و با در نظر گرفتن ثبات در قیمت اونس جهانی میتوان پیش بینی حدود از قیمت دلار و نرخ سود بانکی در سال ۹۷ داشت

در لینک زیر میتوانید محاسبات مربوط به کاهش نرخ سود بانکی به ۱۵ درصد را مطالعه فرمائید

سود بانکی افزایش یافت تا قیمت دلار طلا و سکه کاهش پیدا کند

? روز گذشته بسته سهگانه بانک مرکزی برای مدیریت نوسان و مهار سفتهبازی ارزی رونمایی شد. براین اساس، به شبکه بانکی اجازه داده شده برای دو هفته اقدام به انتشار گواهی سپرده با نرخ سود ۲۰ درصد کنند.

? نرخ بازخرید قبل از موعد نیز ۱۴ درصد تعیین شده است. این محور عامل بازدارنده مهمی در برابر جذابیتهای ارزی ناشی از نوسانات اخیر است. محور دوم بسته ضدالتهاب بانک مرکزی بر انتشار گواهی سپرده ریالی با پایه ارزی استوار است.

? بر مبنای این ابزار خریدارانی که تمایل به سرمایهگذاری با پایه ارزی دارند، میتوانند گواهی سپرده ریالی بر مبنای قیمت یورو و دلار از شبکه بانکی خریداری کنند.

? متوسط قیمت یورو و دلار در یک ماه گذشته سامانه «سنا» مبنای نرخگذاری زمان خرید است. در زمان سررسید نیز متوسط قیمت بهصورت هفتگی محاسبه میشود. نرخ سود برای سررسید یکساله ۴ درصد و برای سررسید دو ساله ۴.۵ درصد تعیین شده است.

? قرار است پیشفروش سکه نیز برای سررسید ششماهه با نرخ یک میلیون و ۴۰۰ هزار تومان انجام شود و برای سررسید یکساله نیز قیمت پیشفروش یکمیلیون و ۳۰۰ هزار تومان تعیین شده است. «دنیای اقتصاد» در گزارشی علاوه بر معرفی ابزارهای طراحیشده، میزان بازدهی و آثار آنها را تحلیل کرده است.

پیش بینی نرخ دلار و سکه طلا در شش ماه و یکسال آینده/ عالم اقتصاد

بانک مرکزی قیمت قطعی سکه را برای تحویل ۶ ماهه ۱.۴ میلیون و یکساله ۱.۳ میلیون اعلام کرده است

بدین طریق میتوان هدفگذاری بانک مرکزی برای ارزهای مختلف را پیدا کنیم

گفته های بانک مرکزی خیلی قابل توجه نیست بلکه عمل مهم است

?بدلیل طولانی بودن محاسبات ابتدا نتیجه گیری و پیش بینی

1-سود بانکی مد نظر برای بانک مرکزی برای سال آینده سود ۱۵ درصد در نظر گرفته شده است و دریافت سود بالاتر از ۱۵ درصد به معنی منتفع شدن است

2- بر اساس پیش بینی نگارنده با چشم پوشی از وجود هرگونه حباب منفی یا مثبت قیمت دلار و موارد تأثیر گذاری همچون برجام

قیمت منطقی برای دلار در حال حاضر در بازه ۴۰۰۰ تا ۴۲۵۰ تومان، شش ماه آینده حدود ۴۵۰۰ تومان تا ۵۰۰۰ و اواخر سال آینده بین ۵۰۰۰ تا ۵۴۰۰ تومان خواهد بود که این به معنی کاهش یا افزایش قیمت در بازار به میزان اعلام شده نخواهد بود بلکه میانگین ۳۶۰ روز سال آینده حدود ۴۷۰۰ تومان خواهد بود

3- بنظر نگارنده (درصورت نادیده گرفتن تأثیر برخی عوامل ازجمله برجام) هیچ یک از بازارهای ارز ، طلا ، سکه ، مسکن و خودرو به اندازه سپرده های بیست درصد اعلامی از طرف بانک مرکزی سود نخواهد داشت و این امر موجب کشش سرمایه ها به سمت بانک ها و آرام گرفتن بازار ارز و طلا و رکورد در بازارهای خودرو ، مسکن و بورس خواهد شد

پیش بینی نرخ سود بانکی در سال های ۱۳۹۶ تا ۱۴۰۰ (تاریخ انتشار هم اکنون)

آرشیو مطالب قبلی (سوابق پیش بینی ها را بررسی فرمائید و نظر دهید)

پیش بینی سود بانکی در سال های پیش رو (تاریخ انتشار مطلب ۹ دی ۹۶)

پیش بینی سود بانکی سال های ۱۳۹۶ تا ۱۴۰۰ (تاریخ انتشار مطلب ۱۳ مهر ۹۶)

پیش بینی نرخ سود بانکی در سال های بعد (تاریخ انتشار مطلب ۲۳ خرداد ۹۶)

پیش بینی نرخ سود بانکی در سال های آینده (تاریخ انتشار ۲۰ اسفند ۹۵)