در چند روز اخیر اخبار بسیاری در مورد توافق بانک های خصوص و دولتی در مورد کاهش نرخ سود سپرده های بانکی منتشر شده است که اینبار ظاهراً شورای پول و اعتبار قصد مداخله و تأیین سقف سود اجباری برای بانک ها را ندارد ، بطوری که در جلسه اخیر شورای پول و اعتبار اعضا وارد موضوع نرخ سود بانکی نشدند

بیشترین نرخ سود سپرده روزشمار

بالاترین نرخ سود سپرده بانکی

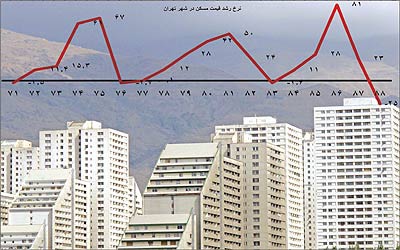

با این همه پیش بینی این است که کاهش نرخ سود بانکی حتمی به نظر می رسد، با توجه به وضعیت بازارها از قبیل مسکن و بورس و نیز گردش نقدینگی و وضعیت خود بانک ها!

برخی اخبار منتشر شده در این مورد را در ادامه مطالعه فرمائید

- بانک پاسارگاد از دیروز سود سپرده های یکساله خود را از ۱۸ به ۱۶ درصد کاهش داده است

- توافق جمعی بانکها برای کاهش نرخ سود

- خبرهای رسیده از نظام بانکی بیانگر آن است که با توافق بانکی ها نرخ سود سپرده های یکساله از هفته آینده ۱۵ یا ۱۶ درصد خواهد شد.

- موج کاهش نرخ سود به”اقتصاد نوین” هم رسید

- نرخ سود سپرده و تسهیلات را در روزهای آتی کاهش می دهیم/کاهش نرخ سودنقض مصوبه شورای پول و اعتبار نیست و کسی نمیتواند با آن مخالفت کند.

- توافق بانکها بر کاهش نرخ سود سپرده به ۱۵ درصد

رئیس کانون بانکهای خصوصی گفت:

- بانکها داوطلبانه بر کاهش نرخ سود سپرده به ۱۵ درصد از اول تیر توافق کردند.

- سود تسهیلات هم با فاصله زمانی تعدیل میشود.

- برای سپردههای کمتر از یک سال، بانکها میتوانند نرخ سودی کمتر از ۱۵ درصد را تعیین کنند.

۱۹ اردیبهشت ۱۳۹۵

پول هایمان را در کدام بانک بذاریم تا سود بیشتری دریافت کنیم؟ این سؤالی است که اکثریت مردم ایران درصدد یافتن پاسخ هستند. پس از اعلام نرخ سود سپردههای یکساله ۲۰درصد از سوی بانک مرکزی، به بانکها اجازه داده شد تا به سپردههای کمتر از یکسال تا حداکثر ۲۰ درصد سود بپردازند و در این مسیر باهم رقابت کنند. البته برخی از مدیران بانکها پس از این تصمیم بانک مرکزی دور هم نشستند و صورتجلسهای امضا کردند تا به سپردههای روزشمار یکماهه مردم بیش از ۱۰درصد سود ندهند.

بیشترین نرخ سود سپرده روزشمار، بالاترین سود سپرده را کدام بانک میدهد؟

کدام بانک بیشترین نرخ سود سپرده روزشمار را میدهد؟ – خبرنگار همشهری در ۲روز پیاپی با مراجعه به برخی بانکها این سؤال را مطرح کرد که درصورت سپردهگذاری به میزان یک صد میلیون تومان، چه پیشنهاد جذابی برای سپردهگذاری دارید. پاسخهای داده شده را بخوانید.

پس از

کاهش نرخ سود در بازار بین بانکی، دومین علامت از کاهش نرخ سود در بازار پول نمایان شد. بررسیها نشان میدهد در سال جدید اکثر بانک ها نرخ سود سپردهها را به صورت خودجوش تعدیل کردهاند. سه رفتار در بازار پول این کاهش خودخواسته نرخ را تایید میکند. رفتار نخست، در کاهش

نرخ سود روزشمار بانکها مشاهده میشود.

اقدامی که از یک سو شائبه رویکرد کارتلی بانکها و مغایر با اصل رقابت را تقویت میکند و از سوی دیگر، بانکهای مدافع پرداخت سود روزشمار ۱۰درصدی که البته عمدتا بانکهای بزرگ دولتی هستند، پرداخت سود سپرده روزشمار نزدیک ۲۰درصد را نرخ شکنی قلمداد میکنند و مدعی هستند این نوع رقابت هزینه تمامشده پول در شبکه بانکی را افزایش میدهد. این در حالی است که قانون رقابت تصریح دارد: هرگونه تبانی از طریق قرارداد، توافق و یا تفاهم (اعم از کتبی، الکترونیکی، شفاهی یا عملی) بهنحوی که نتیجه آن اخلال در رقابت باشد ممنوع است؛ ازجمله موارد ضدرقابتی مشخص کردن قیمتهای خرید یا فروش کالا یا خدمت و نحوه تعیین آن در بازار بهطور مستقیم یا غیرمستقیم است.

توافق بانکها در سال ۹۴ برای سقف نرخ سود بانکی

بانک سپه: این بانک نرخ سود سپردههای روزشمار را ۱۰درصد اعلام میکند. پیشنهاد بانک سپه دریافت سود مطمئن و بدون دستکاری احتمالی براساس توافق بانکداران دولتی با یکدیگر است، بهگونهای که اگر سپردهگذار مبلغ سپرده را تا ۶ماه حفظ کند، ۱۸درصد سود دریافت خواهد کرد و درصورتی که دوره ماندگاری سپرده بین ۹ماه تا یک سال باشد، نرخ سود سپرده ۲۰درصد به سپردهگذاران پرداخت میشود. میزان سپرده ریالی در بانک سپه تأثیری در نرخ سود نخواهد داشت و هیچگونه تسهیلاتی هم بابت سپردههای سرمایهگذاری کوتاهمدت، پرداخت نمیکند.

بانک انصار: این بانک برای سود سپردههای روزشمار نرخ سود ۱۰درصد، سپردههای ششماهه، نرخ سود ۱۸درصد، برای سپردههای یکساله نرخ سود ۲۰درصد درنظر گرفته که بخشنامه بانک مرکزی و توافق بانکداران هم همین را میخواهد. بانک انصار طرحهای قبلی خود برای جذب سپردههای مردم با نرخ سود بالاتر را کنار گذاشته و فعلا براساس نرخ سود توافق شده بین برخی بانکهای دولتی و خصوصی عمل میکند، هرچند ممکن است در آینده نرخ سود خود را تغییر دهد.

بانک ملی: بانک ملی ایران بهعنوان بزرگترین بانک دولتی کشور، تنها براساس بخشنامه بانک مرکزی سود به سپردهگذاران میدهد و به این ترتیب، اگر قصد سپردهگذاری در این بانک را دارید، برای سپردههای روزشمار با هر مبلغ تنها ۱۰درصد، برای سپردههای ششماهه ۱۸درصد و برای سپردههای یکساله هم ۲۰درصد بهطور علیالحساب سود پرداخت میشود. بانک ملی که امضای مدیرعامل آن پای توافق بانکداران برای نرخ نشکستن حک شده است، تاکنون تصمیمی برای کنار زدن رقبا در مسابقه جذب سپردهگذاران نگرفته و شعب این بانک همچنان بر نرخ سود سپردههای توافق شده اصرار دارند.

بانک ملت: این بانک نیمهدولتی و نیمهخصوصی ایران فعلا مصمم است تا سپردههای کوتاهمدت یکماهه را با نرخ سود ۱۰درصد، ۶ تا ۹ماهه را با ۱۸ و ۹ تا یکسال را با نرخ سود ۲۰درصد جذب کند. میزان مبلغ سپردهگذاری و یا افزایش و کاهش آن تأثیری در نرخ سود سپردههای بانک ملت ندارد و سود پیشنهادی به مشتریان اجرای توافق بانکداران است. بانک ملتیها که فعلا دست نگهداشتهاند تا ببینند در آینده جریان نرخ سود سپردههای بانکی چه سمت و سویی پیدا خواهد کرد، ممکن است برای جلوگیری از خروج مشتریانشان نرخ سود سپردههای روزشمار را در آینده افزایش دهند. فعلا که خبری نیست.

- سود بیشتر به شرط ماندگاری سپرده

بانک پارسیان: این بانک نرخ سود سپردههای سرمایهگذاری را براساس مبلغ تقسیمبندی کردهاست، بهگونهای که برای سپردههای تا ۱۰میلیون تومان، ۱۰درصد، از ۱۰تا ۱۰۰میلیون تومان ۱۸درصد، برای مبلغ بالای ۱۰۰میلیون تومان ۲۰درصد بهطور روزشمار سود پرداخت میکند و برای مبالغ خاص نرخ سود سپردهها براساس مذاکره تا ۲۲درصد خواهد بود. البته بانک پارسیان شرط معدلگیری برای پرداخت نرخ سود روزشمار با مبلغ بالای ۱۰میلیون تومان هم درنظر میگیرد و متناسب با میانگین سپرده صورت گرفته در یک دوره زمانی، نرخ سود متغیر خواهد بود.

بانک سامان: این بانک به مشتریان و سپردهگذاران جدید پیشنهاد میکند که به جای جابهجایی پول خود، آن را در طرح سیمیا سپردهگذاری کنند که نرخ سود روزشمار آن ۲۰درصد خواهد بود. البته به شرطی که دستکم ۱۰درصد از کل سپرده تا یکسال نزد بانک یادشده باقی بماند. بانک سامان پرداخت سود ۲۰درصد در قالب طرح سیمیا را برای همه سپردهها با هر مبلغی در دستور کار خود قرار داده و کاهش یا افزایش میزان سپرده به شرط دست نخوردن ۱۰درصد از کل سپرده توافق شده، تأثیری در افزایش یا کاهش نرخ سود نخواهد داشت.

بانک کارآفرین: این بانک نرخ سود سپردههای روزشمار به شرط دست نزدن به اصل سپرده در یکماه نخست را ۲۰درصد پیشنهاد میکند. البته بانک کارآفرین پیشنهاد خرید اوراق سپرده گواهی با نرخ سود ۲۲درصد را هم مطرح میکند، مشروط به اینکه مشتریان قبلی که اوراق یادشده را دارند، قصد باز پس دادن آن را داشته باشند. در این صورت مبلغ سپرده نزد بانک با نرخ سود ۲۰درصد باقی خواهد ماند و به محض آزادشدن اوراق گواهی سپرده به مشتریان اعلام خواهد شد تا سریعتر برای خرید این اوراق با نرخ سود ۲۲درصد روزشمار اقدام کنند. بانک یادشده برای سپردهگذاران با مبلغ بالای ۵۰میلیون پیشنهادی دیگری هم دارد به این صورت که ۸۰درصد سپرده انجام شده را به سپردهگذار با نرخ سود ۲۴درصد وام میدهد.

اقتصاد نوین: نخستین بانک خصوصی ایران هم برای نگهداشتن مشتریان فعلی و جذب سپردهگذاران جدید اعلام میکند برای سپردههای روزشمار ۲۰درصد سود پرداخت میکند به شرطی که سپردهگذاران ۲ماه نخست به پولشان دست نزنند. بانک اقتصاد نوین فعلا اوراق گواهی سپرده ارائه نمیکند و درصورتی که سپردهگذاران پس از ۲ماه بخشی از سپرده خود را بردارند، بازهم نرخ سود ۲۰درصد را حفظ خواهد کرد. این بانک تضمین میدهد که با تغییر نرخ سود در آینده، نرخ سود سپردههای موجود را تغییر نخواهد داد و همچنان بر عهد خویش با سپردهگذاران باقی میماند.

بانک آینده: جدیدترین بانک خصوصی ایران که موفق به دریافت مجوز رسمی فعالیت در اسفندماه سال گذشته شده است، برای سپردههای روزشمار خود نرخ سود ۱۹درصد در نظر گرفته و البته گزینه دیگری که به مشتریان و سپردهگذاران پیشنهاد میکند، خرید اوراق گواهی سپرده با نرخ سود ۲۰درصد یکساله است. این بانک که همواره یکی از پیشتازان جذب سپردهها با نرخ سود بالاتر قبل از گرفتن مجوز رسمی فعالیت بوده، تاکنون چاشنی دیگری به سود سپردههایش نیفزوده اما به نظر میرسد در آینده نزدیک بانک آینده برای عقب نماندن از دیگران نرخ سود سپردههای روزشمار را افزایش دهد.

بانک صادرات: این بانک اصل ۴۴ ایران برای جذب مشتریان و سپردهگذاران جدید و عقب نماندن از کورس رقابت، نرخ سود سپردههای روزشمار با ۱۹.۷۵ درصد یعنی ۲۵ صدم درصد پایینتر از نرخ سود سپردههای یکساله پیشنهاد کرده است. بانک صادرات البته پیشنهاد جذابتری هم برای سپردهگذاران با مبلغ مناسب دارد، به نحوی که میتوان اوراق گواهی سپرده این بانک را با نرخ روزشمار ۲۲ درصد خرید. کاهش یا افزایش مبلغ سپرده بعد از یکماه تغییری در نرخ سود روزشمار ۱۹.۷۵ درصدی این بانک خصوصی – دولتی ایران نخواهد داشت و میزان سپردهگذاری هم تاثیری در نرخ سود ندارد.

بانک شهر: این بانک، نرخ سود سپردههای روزشمار را ۱۰درصد، سپردههای ۶ تا ۹ ماه را ۱۸ درصد و سپردههای یکساله سود ۲۰ درصد میدهد. البته بانک شهر برای سبقت از دیگر بانکها طرح ویژهای با عنوان طرح صندوق آرمان با نرخ سود روزشمار ۲۲درصدی دارد که به نظر میرسد در برخی از شعب برای سپردههای بالای ۱۰میلیون تومان این حساب افتتاح خواهد شد. البته سود ۲۲درصدی صندوق آرمان علیالحساب بوده و امکان پرداخت سود بالای ۲۶ درصد در سررسید به سپردهگذاران در این طرح وجود دارد.

بانک تجارت: دیگر بانک اصل ۴۴ کشور، نرخ سود سپردههای روزشمار با شرایط خاص مورد توافق بین رئیس شعبه و سپردهگذاران با مبلغ بالا ۲۰درصد اعلام کرده است. فرمول محاسبه نرخ سود سپردههای روزشمار فرقی با دیگر بانکها ندارد، جز اینکه اگر سپرده گذار به تعهد خود در خصوص شرایط توافق شده به صورت شفاهی عمل کند، میتواند سود ۲۰ درصدی به صورت روزشمار دریافت کند. بانک تجارت با کاهش میزان سپرده یا افزایش آن و همچنین مبلغ سپردهگذار تغییری در نرخ سود خود ایجاد نمیکند و نرخ سود سپردهها با هر مبلغ را همچنان ۲۰ درصد حفظ خواهد کرد.

بانک پاسارگاد: این بانک خصوصی کشور برای جذب سپردههای مردم به صورت روزشمار نرخ سود ۱۹.۵ درصدی پیشنهاد کرده است و بر این نظر پافشاری دارد که فاصله نیمدرصد نرخ سود سپردههای روزشمار با نرخ سود یکساله باعث حفظ سپردههای فعلی و جذب احتمالی سپردههای جدید خواهد شد. نرخ سود یکساله بانک پاسارگاد علیالحساب ۲۰ درصد است و برای گرفتن سود ۱۹.۵ درصدی لازم نیست که درصدی از پول سپردهگذاران در بانک حفظ شود. بانک یادشده گزینه دیگر و طرح ویژهای برای پرداخت سود بالاتر ندارد و به نظر میرسد که با همین نرخ سود به فعالیت خود ادامه دهد.

مهر اقتصاد : این موسسه اعتباری در انتظار مجوز قانونی، با نصب بنری در شعب خود نرخ سود روزشمار سپردهها را ۱۹درصد اعلام کرده و مراجعه به درون شعبه هم این نرخ سود را تایید میکند. بانک مجوز نگرفته مهر اقتصاد برای سپردههای چهارماهه سود ۱۹.۲ درصد و ششماهه ۱۹.۵ درصد، سپرده ۹ ماهه هم ۱۹.۸ درصد در نظر گرفته است و محدودیت در دریافت و برداشت از حساب وجود دارد ولیکن مشخص نیست کاهش مبلغ سپرده، تاثیری در نرخ سود خواهد داشت یا خیر؟ موسسه اعتباری مهر اقتصاد نرخ سود یادشده را مطابق با آخرین اعلامیه بانک مرکزی میداند.

ثامن: موسسهثامن با هدف جلب رضایت بانک مرکزی سیاست سالهای قبل خود در پرداخت سود بالاتر به سپردههای خود را کنار گذاشته است، اما برای عقب نماندن از بانکهای دارای مجوز، نرخ سود سپردههای روزشمار را با افتتاح حساب ویژهای ۲۰درصد پیشنهاد میکند. به گفته مدیر یکی از شعب این موسسه در انتظار گرفتن مجوز، احتمال انحلال را صفر میداند و دلیل تاخیر در صدور مجوز را سختگیری بانک مرکزی اعلام میکند.

عالم اقتصاد – بیشترین نرخ سود سپرده بانکی

۱ فروردین ۱۳۹۵

?رئیس کل بانک مرکزی گفت

نرخ سود بینبانکی به ۱۷ درصد رسید، نرخ سود بازهم کاهش مییابد

در صورت صحت این ادعا ممکن است بالاترین نرخ سود بانکی تا خردادماه به ۱۶ ویا حتی به ۱۵درصد کاهش پیدا کند. که تأثیر حتمی این کاهش نرخ بر تمامی قسمت های اقتصاد کشور مخصوصاً بازار مسکن کاملاً قابل پیش بینی خواهد بود.

۱ اسفند ۱۳۹۴

بر اساس توافق بانک های خصوصی و دولتی دارای مجوز از روز ۱ اسفند ۱۳۹۴ نرخ سود بانکی برای سپرده های یکساله به ۱۸ درصد و برای سپرده های کوتاه مدت نرخ سود، ۱۰درصد در نظر گرفته شد

ضمناً پس از این توافق بانک مرکزی از این تصمیم که اکثر نهادهای مالی منتظر آن بودند حمایت کرد و طی بخشنامه ای از بانک ها و موسسات مالی دارای مجوز و بدون مجوز خواست که این نرخ سود را رعایت کنند

ضمناً در مورد عدم رعایت نرخ سود از سوی موسسات بدون مجوز تهدید به برخورد قانونی با این موسسات نمود

البته پیش بینی عالم اقتصاد این است که تا انتهای اسفند ماه ۱۳۹۴ بدلیل نیاز بالای بازار به نقدینگی و گردش نقدینگی امکان گریز بانک ها و موسسات مالی و اعتباری از این بخشنامه دور از انتظار نخواهد بود، البته مطمئنن نرخ سود به ۱۸ درصد کاهش یافته و نباید منتظر افزایش مجدد آن باشیم، حتی کاهش مجدد نرخ سود بانکی تا ۱۵ درصد در تابستان سال آینده دور از ذهن نیست

آرشیو

لطفاً اطلاعات خود در مورد اینکه بانک ها و یا موسسات مالی و اعتباری چه مقدار سود روزشمار و یا بلند مدت می دهند را با سایر کاربران در قسمت نظرات به اشتراک بگذارید